Борьба за качество A− A= A+

«Эксперт РА»

С начала 2014 года заметно ухудшилась платёжная дисциплина не только малых и средних, но и крупных российских предприятий. Однако если в сегменте кредитования МСБ ситуацию возможно удержать под контролем за счёт ужесточения риск-политики, то банкам, кредитующим крупный бизнес, может потребоваться господдержка.

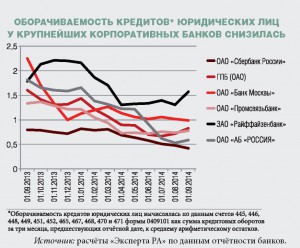

Ограничение доступа к международным рынкам капитала привело к ускорению динамики кредитования крупных компаний. Вместе с возможностью увеличить корпоративный портфель это угрожает банкам снижением качества его обслуживания: с середины прошлого года оборачиваемость кредитов юридических лиц у многих финансовых институтов уже снизилась в 1,5–2 раза, что является косвенным признаком ухудшения платёжной дисциплины заёмщиков. Нарастание проблем с ликвидностью в условиях кризиса «плохих» долгов в корпоративном сегменте поможет ограничить господдержка, однако помимо традиционных инструментов рефинансирования регулятору уже в 2015 году, вероятно, придётся «реанимировать» механизм беззалогового кредитования банков.

Рост на крупных

По итогам восьми месяцев 2014 года активы банковского сектора выросли на 8,8%, что совпадает с показателем за аналогичный период прошлого года. Совокупный кредитный портфель при этом прибавил 10,9% (годом ранее — 14,1%). Как и прогнозировал «Эксперт РА», в начале года на фоне ограничения доступа к зарубежным рынкам капитала российский крупный бизнес начал активнее фондироваться внутри страны. Это позволило данному сегменту обогнать кредитование МСБ: темпы прироста кредитного портфеля крупного бизнеса с 1 сентября 2013 года по 1 сентября 2014 года увеличились почти вдвое и составили 20%.

Отчасти такой рост обеспечила переоценка валютных кредитов. Однако с учётом того, что рубль ослабевал и в прошлом году, а доля задолженности по кредитам в валюте невелика (на 1 октября 2014-го — лишь 20% кредитов нефинансовым компаниям-резидентам РФ), то и само влияние валютной переоценки не было решающим. Кредитование МСБ, напротив, продолжает замедляться. Если за период с 1 сентября 2012 года по 1 сентября 2013-го кредитный портфель малого и среднего бизнеса увеличился на 16,2%, то спустя 12 месяцев темп его прироста составил лишь 2,1%. Негативно на динамике сегмента отразились ужесточение банковских риск-подходов на фоне негативных прогнозов развития экономики и роста ставок по кредитам. Розничное кредитование прибавило около 18%, похожий результат демонстрирует и сегмент потребительского кредитования, замедлившийся более чем вдвое (с 37,3 до 16,8%) за период с 1 сентября 2013 года по 1 сентября 2014-го.

В то же время задолженность населения по ипотеке растёт прошлогодними темпами: совокупный ипотечный портфель вырос за аналогичный период на 33,5%, в то время как годом ранее его темпы прироста составили 34,8%. Таким образом, многие банки, имеющие развитое розничное направление, на фоне высокого спроса со стороны заёмщиков перераспределили в ипотечный сегмент часть ресурсов. При этом готовность населения взять ипотеку поддерживается ожидаемым ростом кредитных ставок и цен на жильё, а банки привлекает стабильно хорошее качество ипотечных кредитов (доля просроченной задолженности на 1 сентября 2014-го составила 1,3%, снизившись на 0,5 п.п. за 12 месяцев). Качество же необеспеченных кредитов физическим лицам с начала 2014 года ощутимо ухудшилось.

Убыточный сезон

Усиление конкуренции за заёмщиков, рост расходов на резервирование и увеличение стоимости ресурсной базы привели к заметному росту числа убыточных банков. С начала 2014 года число убыточных кредитных организаций, по данным Банка России, выросло в 2,5 раза (с 88 по итогам 2013 года до 218 за семь месяцев 2014-го). Лидерами по убыткам в первом полугодии стали ОАО «Россельхозбанк» (его убыток до налогообложения составил 7,5 миллиарда рублей), ОАО «АКБ МОСОБЛБАНК» (3,5 миллиарда), ЗАО «ГЛОБЭКСБАНК» (2,3 миллиарда). Наибольший отрицательный финансовый результат из числа крупных розничных банков показали КБ «Ренессанс Кредит» (ООО) и ОАО КБ «Восточный». Оба ощутимо увеличили чистые отчисления в резервы (КБ «Ренессанс Кредит» (ООО) — до 11,7 миллиарда рублей, ОАО КБ «Восточный» — до 16 миллиардов) и, как следствие, показали убытки до налогообложения за шесть месяцев (881 миллион рублей и 503 миллиона соответственно).

Тем не менее многие игроки сохранили хорошую рентабельность бизнеса, а некоторым удалось весьма ощутимо нарастить прибыль. Впечатляющие результаты по темпам её прироста (из Топ-15 рэнкинга по прибыли до налогообложения) показали ОАО «Банк «ФК Открытие» (+131%), ОАО «МОСКОВСКИЙ КРЕДИТНЫЙ БАНК» (+65,1%) и ОАО «АБ «РОССИЯ» (+25,6%). Все они в рассматриваемом периоде показали ощутимый (в 1,5–2 раза) рост чистых процентных доходов. ОАО «Нордеа Банк», отразив чистое восстановление резервов в размере 1,8 миллиарда рублей за шесть месяцев 2014 года, увеличил свою прибыль вдвое.

Банк России в помощь

Фондироваться недорого и в достаточном объёме российским банкам становится всё труднее. Ограничивающих факторов здесь несколько. Во-первых, с начала года регулятор уже трижды повышал ключевую ставку (в совокупности она увеличилась на 2,5 п.п. до 8%), что привело как к увеличению стоимости заимствований непосредственно у ЦБ РФ, так и к росту межбанковских ставок. Во-вторых, негативный новостной фон (связанный в том числе с громкими отзывами банковских лицензий) не позволяет переломить понижательную динамику вкладов населения, составляющих порядка четверти пассивной базы банков. По этой причине малые и средние банки, имеющие ограниченный доступ к инструментам рефинансирования, вынуждены массово повышать проценты по вкладам, чтобы удержать клиентскую базу. В-третьих, доступ к зарубежным рынкам капитала после введения санкций стал для банковского сектора очень ограниченным: резидентам стран, поддержавших санкции, запрещено приобретать долговые обязательства и ценные бумаги российских банков, доля государства в которых превышает 50%. И если поначалу банкирам было перекрыто фондирование только срочностью более 90 дней, то уже в сентябре 2014-го этот срок был сокращён до одного месяца.

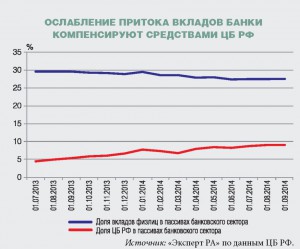

Основным источником подпитки ликвидности в этой ситуации остаётся Банк России. Именно средства кредитора последней инстанции банки используют для поддержания стабильности пассивной базы на фоне сокращения притока розничных депозитов. По состоянию на 1 сентября задолженность банков перед ЦБ РФ составила 5,4 триллиона рублей, увеличившись с 4,4 триллиона на начало года, при этом ещё в середине июня был озвучен уточнённый прогноз по объёмам предоставления ликвидности на конец года — 7 триллионов рублей. Помимо традиционных каналов пополнения ликвидности посредством сделок РЕПО и кредитования по 312-П, регулятор уже согласовал рефинансирование кредитов на инвестиционные проекты для крупных банков и даже рассматривает возможность кредитования под залог ценных бумаг, обеспеченных требованиями к индивидуальным предпринимателям и МСБ. Но если критерии для рефинансируемых ссуд под инвестпроекты можно формализовать относительно легко, то формирование требований для доступа к кредитам под секьюритизированные неипотечные активы вряд ли будет завершено в срок менее полугода. Поэтому в случае масштабного нарастания негативных тенденций в секторе мы ожидаем, что ЦБ РФ скорее возобновит практику выдачи банкам беззалоговых кредитов. Такая вероятность в случае резкого роста напряжённости на денежном рынке признаётся и регулятором в проекте «Основных направлений денежно-кредитной политики на 2015–2017 годы».

Бизнес в депрессии

Напряжённость с ликвидностью на банковском рынке не ослабнет как минимум до середины 2015 года. Мы не ожидаем перелома тенденции к росту зависимости сектора от средств ЦБ РФ: по нашим ожиданиям, доля Банка России в пассивах банков до конца года вырастет с нынешних 9 до 10–11%, а к середине 2015-го — до 13–15%. При этом рефинансирование продолжит распределяться в основном в пользу государственных и крупных корпоративных банков, которые будут испытывать повышенную потребность в ликвидности.

Причиной этому станет поток запросов о пролонгации кредитных договоров от крупных компаний, который усилился ещё в 2013 году. По банковской отчётности он заметен по ощутимому снижению кредитовых оборотов по портфелю юридических лиц и формально невысокому уровню просрочки в корпоративном сегменте (4–4,5%). Конечно, оборачиваемость не является идеальным индикатором: она не показывает рост «перекредитовок», при которых погашение кредита в банке А за счёт бридж-кредита в банке Б сопровождается получением на следующий день нового кредита в банке А. Кроме того, она может реагировать снижением на резкий рост остатков кредитов с погашением тела долга в конце срока, а многие крупные банки в апреле–июле как раз наращивали кредитный портфель, замещая для компаний внешнее фондирование. Но если в ближайшее время оборачиваемость у крупных банков не восстановится, серьёзные проблемы с качеством кредитного портфеля можно будет констатировать уже совершенно определённо.

Замедление экономического роста, внешнеполитическая нестабильность и колебания курсов валют нанесли ощутимый удар и по платёжеспособности МСБ. Основными факторами снижения платёжной дисциплины малого и среднего бизнеса стали замедление производственной активности компаний и потребительского спроса, а также ослабление потенциала внешнеэкономической деятельности. Это привело к тому, что после снижения доли просроченной задолженности по кредитам МСБ в конце 2013 года, которое во многом было обусловлено списанием проблемной задолженности, по итогам первого полугодия 2014-го уровень просрочки вырос даже несмотря на искусственные механизмы её занижения (рефинансирование долгов, пролонгации, списание безнадёжной задолженности). По состоянию на 1 августа 2014 года уровень просроченной задолженности в сегменте МСБ достиг 8%, что на 0,9 п.п. выше уровня на 1 января, а к середине 2015 года, по нашим прогнозам, доля просрочки по кредитам МСБ приблизится к 9%.

Основной задачей банков в этих условиях становится адаптация подходов по управлению рисками, и данная работа была проведена рядом банков уже в первом полугодии: по нашим данным, за шесть месяцев 2014 года процент одобрения кредитов у некоторых крупных игроков сократился почти вдвое по сравнению с показателями 2012–2013 годов. Кроме того, ещё на конференции «Финансы растущему бизнесу–2014», проведённой «Экспертом РА» в апреле 2014 года, около 70% топ-менеджеров банков сообщили, что планируют скорректировать модели оценки рисков для МСБ, а 8% даже признались, что приостановили работу «кредитных конвейеров».

Доля проблемных долгов по необеспеченной рознице будет расти вплоть до начала 2015 года, однако в дальнейшем она стабилизируется: изменение регулирования вынудило подавляющее число активных участников рынка значительно ослабить свои риск-аппетиты, ужесточив требования как к действующим, так и к новым заёмщикам. В результате основной объём просроченной задолженности по кредитам, выданным в период бума 2011–2013 годов, полностью отразится в отчётности банков до конца года. О том, что кризиса «плохих» долгов в необеспеченной рознице пока не происходит, говорит и то, что даже несмотря на рост просрочки на отчётные даты, обслуживание портфеля потребительских кредитов за период с 1 сентября 2013-го по 1 сентября 2014 года существенно не ухудшилось.

Корпораты против тренда

По итогам 2014 года все кредитные сегменты, за исключением кредитования крупного бизнеса, ожидает заметное снижение темпов роста. На кредитовании МСБ негативно скажется ужесточение требований банков к заёмщикам, о котором уже было сказано. В числе основных факторов риска для МСБ банки, опрошенные «Экспертом РА», чаще всего выделяют падение потребительского спроса, рост дебиторской задолженности на балансе, банкротство партнёров и контрагентов. В результате темпы прироста сегмента в 2014 году могут снизиться до 6%.

Эффект от замещения трансграничного фондирования крупного бизнеса до конца года не будет исчерпан, в связи с чем мы ожидаем, что темпы прироста, показанные в период с 1 сентября 2013 года по 1 сентября 2014-го (+20%), изменятся незначительно (в пределах 1–1,5 п.п.).

Необеспеченная розница будет притормаживать как под давлением регулятивных нововведений, так и по причине ухудшения входящего клиентского потока. В результате темпы прироста рынка необеспеченного потребительского кредитования по итогам 2014 года составят не более 16% (по итогам 2013 года — около 30%). Ипотечный рынок вырастет на 26–28% (против 34% по итогам прошлого года). Позитивное влияние на него окажет рост спроса в преддверии ожидаемого увеличения ставок и цен на жильё.

Finversia-TV

Finversia-TV