Развитие по убывающей A− A= A+

RAEX («Эксперт РА»)

Несмотря на трёхкратное торможение темпов прироста, рынок факторинга по итогам 2014 года превысил 2 триллиона рублей. Однако в 2015-м его номинальные объёмы сократятся как минимум на 10% за счёт снижения потребительского спроса и риск-аппетитов факторов.

Темпы прироста рынка факторинга в 2014 году сократились более чем втрое, с 30 до 9%. Тем не менее активизация спроса со стороны МСБ и рост объёма факторинговых операций без выплаты финансирования позволили рынку превысить объём 2 триллиона рублей. В 2015 году основной упор факторы сделают на качество портфеля, в связи с чем среди них обострится борьба за клиентов из торговых сегментов со стабильным спросом. В результате номинальные объёмы рынка по базовому сценарию снизятся на 10–15%, даже несмотря на ожидаемый эффект от начала работы ООО «Сбербанк Факторинг» и ускорение инфляции.

Рост на малых и средних

В I–II кварталах 2014-го российские факторы продолжали наращивать объёмы бизнеса темпами, опережающими показатели предшествующего года, но уже в июле–сентябре рынок практически не прибавил в объёмах по сравнению с соответствующим периодом 2013 года (+3%). Похожий результат был продемонстрирован и по итогам последних трёх месяцев 2014-го. Совокупный объём денежных требований, уступленных факторам в 2014 году, составил около 2,06 триллиона рублей, увеличившись лишь на 9% по сравнению с результатом 2013 года, а в I квартале 2015-го рынок и вовсе перешёл от замедления к сокращению: объём денежных требований, уступленных факторам, сократился на 22% до 350 миллиардов рублей.

Одной из основных причин затухания темпов прироста рынка стала нестабильная ситуация с ликвидностью на финансовых рынках, наблюдающаяся ещё с конца 2013 года. В 2014-м она была усугублена снижением доступности и ростом стоимости заёмных средств вследствие введения санкций со стороны Запада и поэтапного увеличения Банком России ключевой ставки. Как следствие, на рынке в течение всего года росли факторинговые комиссии, что привело к ослаблению спроса на факторинг со стороны крупного бизнеса. Предприятия крупного бизнеса стали всё чаще предпочитать факторингу кредиты, поскольку в случае традиционного кредитования для них открывается возможность зафиксировать стоимость ресурсов на более продолжительные сроки. Помимо этого, в условиях роста факторинговых комиссий ряд поставщиков приложил максимум усилий, чтобы получить от своих контрагентов предоплату за поставки. «В конце года несколько торговых сетей подтвердили нам, что с рядом контрагентов начали работать по предоплате. Дело в том, что в ситуации, когда поставщик получает ставку по факторингу порядка 30% годовых, он транслирует в сети информацию о повышении стоимости на свою продукцию, и сетям при наличии свободных денег, конечно же, выгоднее вносить предоплату», — рассуждает Виктор НОСОВ, вице-президент, управляющий директор по факторингу ПАО «Промсвязьбанк».

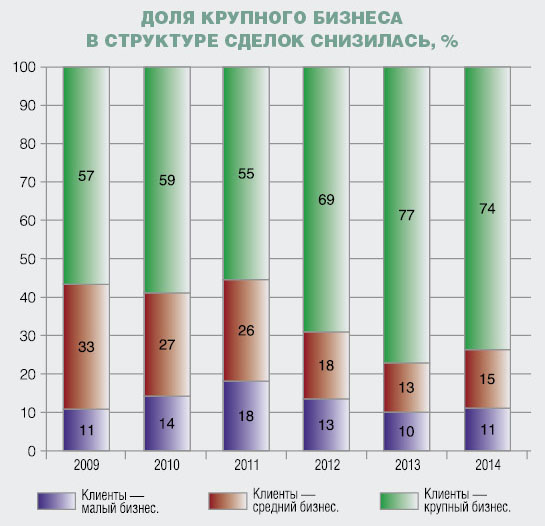

Напротив, спрос на факторинг со стороны малого и среднего бизнеса, которому банки массово отказывали в пролонгации старых и выдаче новых кредитов, продолжал расти вплоть до конца 2014 года, даже несмотря на кратное увеличение стоимости услуг факторов в декабре. В результате объём денежных требований, уступленных 22-м факторам, предоставившим данные по сделкам с МСБ, составил в 2014 году около 463 миллиардов рублей (годом ранее данные предоставили 23 фактора, суммарный объём сделок которых в сегменте МСБ составил 364 миллиарда рублей). Совокупный оборот в сегменте малого и среднего бизнеса, по оценкам RAEX («Эксперт РА»), составил не менее 500 миллиардов рублей (рост на 28% по сравнению с 2013 годом). Как следствие, объёмная доля рынка, приходящаяся на крупный бизнес, снизилась впервые за последние несколько лет. «Сложившаяся тенденция свидетельствует о том, что российский рынок факторинга переходит от количественного роста к качественному. Ведь с МСБ обычно работают факторинговые компании, которые уделяют больше внимания сервису и продуктовому ряду, в то время как банки-факторы обычно специализируются на крупных клиентах и часто под видом факторинга продают им разновидность банковского кредита», — рассказывает Владимир ЕМЕЛЬЯНОВ, руководитель Группы компаний «ПОЛИТЕКС».

Дать или не дать?

На фоне ажиотажного спроса со стороны МСБ факторы всерьёз обеспокоились тем, что уже в перспективе I квартала 2015 года процентные ставки, установившиеся на рынке, могут серьёзно ударить по бизнесу и привести к проблемам при исполнении обязательств. «Сложившаяся ситуация порождает опасения относительно качества портфеля, который был сформирован факторами в конце 2014 — начале 2015 года. Дело в том, что новый уровень ставок никак не соответствует уровню рентабельности, который показывает подавляющее число компаний, использующих факторинг», — сетует Роман ОГОНЬКОВ, председатель правления факторинговой компании «НФК». В результате в декабре некоторые факторы перешли на «ручное управление», сократив число стандартизированных сделок, а весь рынок поделился на два лагеря: тех, кто ограничил объёмы финансирования и занял выжидательную позицию, и тех, кто постарался оперативно обработать как можно больше входящих заявок и принять на обслуживание как можно больше новых клиентов, в том числе — перешедших от коллег по цеху. «Ещё в первом полугодии мы ощутили увеличение потока заявок от клиентов, а к концу года их потребность в финансировании выросла втрое — и мы оказались готовы удовлетворить эти потребности», — комментирует Владимир ИНЯКИН, генеральный директор Русской Факторинговой Компании.

Однако далеко не все желающие получить финансирование смогли в действительности на него рассчитывать. Ведь памятуя уроки кризиса 2008–2009 годов, факторы уже в середине 2014-го начали применять к контрагентам более строгие методические подходы, которые не были характерны для периода бурного роста рынка. Отдельные крупные участники рынка, опрошенные RAEX («Эксперт РА»), отказались от финансирования под дебиторскую задолженность со сроками оборачиваемости свыше 90 дней, решили уделить больше внимания развитию электронного документооборота с применением электронной цифровой подписи, снизили лимиты финансирования на отрасли, на продукцию которых ожидается сокращение платёжеспособного спроса. Помимо этого, многие факторы начали проводить более глубокий анализ графика обслуживания клиентами своих обязательств, ужесточили требования по обеспечению исполнения обязательств для ряда дебиторов и ввели ограничения на финансирование компаний с высокой долей импортных закупок в общем объёме реализуемой продукции.

Рост без финансирования

Тем временем платёжная дисциплина бизнеса предсказуемо снижается. Об этом свидетельствует не только выход проблем части крупных компаний в публичное пространство (среди наиболее показательных примеров — ОАО «Мечел», ГК «СУ-155», ОАО «Авиакомпания «ЮТэйр»), но и рост объёма факторинговых сделок без финансирования, пик которого пришёлся на IV квартал 2014 года. «Ситуация, конечно, пока неоднородна, но уже сейчас даже некоторые крупные системообразующие и градообразующие предприятия готовятся к кризису и составляют списки контрагентов, которым они будут платить в первую очередь», — опасается Виктор ВЕРНОВ, генеральный директор ООО ФК «Лайф». С другой стороны, рост объёма сделок без финансирования связан с тем, что в условиях сжатия маржи факторы начали более активно продвигать услуги по управлению дебиторской задолженностью, рассчитывая таким образом увеличить долю доходов, в меньшей степени подверженных процентным рискам. Совокупный объём факторинговых операций без выплаты финансирования, который приходится на факторов, предоставивших анкеты RAEX («Эксперт РА»), составил около 214 миллиардов рублей, превысив данные прошлого года (149 миллиардов) на 44%. При этом сразу несколько крупных участников рынка продемонстрировали темпы прироста таких операций примерно в 30–40%.

Триллион на троих

Тройка лидеров рэнкинга крупнейших факторов по объёму уступленных денежных требований в 2014 году не изменилась. Доля денежных требований, уступленных факторам из Топ-3 рынка, за 2014 год изменилась незначительно и составила около 52% (за 2013 год — 54%), или 1,07 триллиона рублей в абсолютном выражении. Самые высокие темпы прироста объёма уступленных денежных требований из числа Топ-15 показали Группа ГПБ[1] (54%), ПАО АКБ «Металлинвестбанк» (41,7%), ОАО Банк «Петрокоммерц» (32,5%) и ПАО «Промсвязьбанк» (26,6%). Снижение объёмов уступленных денежных требований показали ООО «ВТБ Факторинг», АО «Альфа-Банк», ООО «РБ Факторинг», Группа компаний «НФК», ООО «Сетелем Банк», АО «Кредит Европа Банк», ЗАО «ФК «КЛЕВЕР», ООО «ОФК-Менеджмент», ООО «СИБСОЦБАНК», ООО «Центр-Лизинг» и АО АКБ «ЦентроКредит».

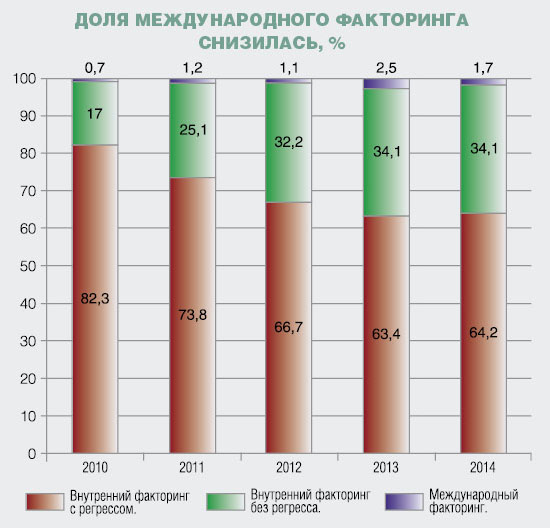

Объём сделок в сегменте международного факторинга по итогам 2014 года снизился до 32,4 миллиарда рублей против 40,2 миллиарда за 2013-й. Это привело к снижению доли международного факторинга с 2,5 до 1,7%. Основным факторинговым продуктом традиционно является факторинг с правом регресса.

Бремя перемен

Развитие рынка факторинга в 2015 году будут определять повышенная стоимость заёмных средств, падение потребительской активности населения и усиление проблем финансового характера у бизнеса. В зоне особого риска — компании, занятые в сферах строительства, торговли электроникой, бытовой техникой, автомобилями. В этих условиях основным приоритетом факторов станет сохранение приемлемого качества портфеля. Основными тенденциями рынка в 2015-м станут сокращение числа универсальных предложений, совершенствование подходов по управлению рисками и усиление конкурентной борьбы за качественных клиентов с устойчивым факторабельным бизнесом, в том числе в связи с ожидаемым выходом на рынок ООО «Сбербанк факторинг».

Мы полагаем, что факторы в 2015 году будут в основном бороться за клиентов, занятых в сегменте торговли товарами повседневного спроса, поскольку они меньше прочих окажутся подвержены влиянию кризиса. Именно такие предприятия поддержат объёмы рынка. В результате конкуренция в данной сфере ощутимо усилится, и факторы, которые не смогут предложить контрагентам пониженные цены на свои услуги, будут вынуждены уходить в более рискованные сегменты рынка либо сокращать масштабы факторингового бизнеса. Этот процесс будет запущен уже в I–II кварталах, когда на платёжной дисциплине бизнеса начнёт сказываться его упавшая маржинальность.

Поддержку объёмам рынка окажут активизация работы ООО «Сбербанк факторинг» и сделки с МСБ, спрос на факторинг со стороны которого будет оставаться повышенным на протяжении всего 2015 года. «Думаю, спрос на наши услуги в 2015 году вырастет в два–три раза, поэтому даже с учётом крайне осторожного подхода к оценке дебиторов наши обороты должны увеличиться на 40–60%», — прогнозирует Михаил ОКУНЕВ, начальник банковского управления ПАО АКБ «Металлинвестбанк» (доля МСБ в совокупном объёме уступленных денежных требований по итогам 2014 года — 95%). Номинальному росту объёмов рынка в 2015 году будет способствовать ускоренная инфляция.

Базовый сценарий развития рынка RAEX («Эксперт РА») предполагает среднегодовую цену на нефть $50 за баррель и уровень инфляции 14–15% в 2015 году. При таких условиях объёмы рынка по итогам года сократятся на 10–15%. В рамках позитивного сценария ожидается инфляция на уровне 10–12% и среднегодовая цена на нефть $65 за баррель. В случае реализации данного сценария рынок по итогам 2015 года рынок покажет динамику, близкую к нулю. Негативный сценарий базируется на предпосылке о падении среднегодовой цены на нефть до $35 и инфляции свыше 17%. В этом случае сокращение оборота рынка может достигнуть 40%. Все три прогноза предполагают сохранение геополитической напряжённости, сокращение реального ВВП и ухудшение показателей внутреннего и внешнего торгового оборота.

Число дебиторов, в адрес которых факторы будут готовы предоставлять безрегрессный факторинг, в 2015 году снизится. Это приведёт к тому, что этот сегмент будет сокращаться быстрее, чем сегмент факторинга с правом регресса. В результате доля безрегрессного факторинга упадёт при реализации любого из рассматриваемых сценариев. «Факторы будут выходить из действующих сделок и крайне осмотрительно подходить к оценке рисков при заключении новых. Объём сделок без регресса в результате может сократиться до 20% от совокупного оборота рынка факторинговых услуг», — прогнозирует Леонид КУЛТЫГИН, управляющий директор управления факторинга АО «Альфа-Банк». Доля международного факторинга, как и в 2014-м, не превысит 2% совокупного оборота рынка.

Finversia-TV

Finversia-TV