Грядёт ли мировой коллапс? A− A= A+

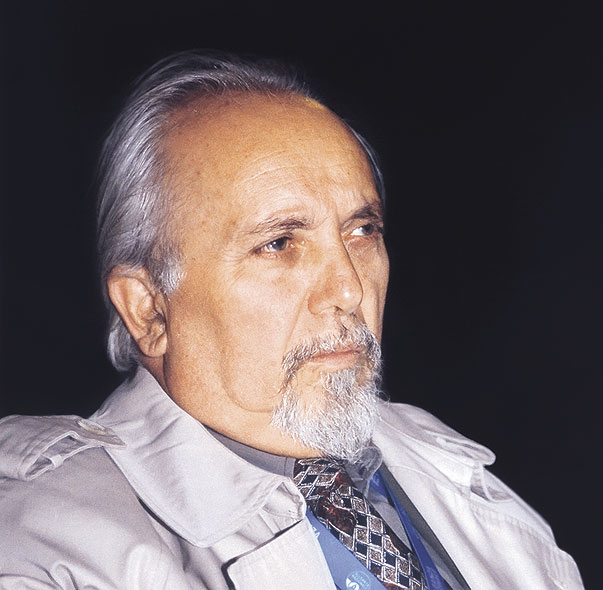

Джорджо ВИТАНДЖЕЛИ

Главный редактор журнала La Finanza

Итак, подведём итоги. Прошло уже более 40 лет с того момента, когда по воле США была отменена международная система, установленная Бреттон-Вудским соглашением. С тех пор доллар — это просто кусок бумаги, более не конвертируемый в золото по установленной стоимости, так что обменный курс валют находится в свободном плавании.

«Мне нечего сказать о том ужасающем инфляционном потенциале, который таит в себе подобная система», — заметил великий экономист лорд Лайонел РОББИНС в 1967 году на конференции, состоявшейся в Болонье, когда Бреттон-Вудская система уже проявляла неустойчивость, обсуждалась стоимость золота, а американские экономисты рассматривали возможность введения плавающих курсов в международной финансовой системе.

Предсказание лорда Роббинса подтвердилось в точности: в течение 40 лет стоимость золота изменилась с $35 за унцию до почти $1200 после того, как цена достигла пика свыше $1900 в августе 2011 года.

Нефть в свою очередь стоила менее $2 за баррель во время фиксированного курса финансовой системы по Бреттон-Вудскому соглашению; в то время, когда я пишу эту статью, марка Brent стоит около $60, а в июле 2011-го её цена достигла пика — $147 за баррель. С тех пор как Соединённые Штаты фактически навязали плавающие курсы, реальная стоимость целого ряда основной продукции увеличилась в 40–50 раз и даже более — и это без влияния какого-либо мирового конфликта.

Мягкий эвфемизм

«На 41-й год с момента отмены Бреттон-Вудской финансовой системы и введения плавающих курсов мы вынуждены прийти к выводу, что правила мировой валютной системы непоследовательны», — заявил недавно президент Сберегательной кассы Германии Джордж ФАРЕНСДИОМ.

Сказать, что он использовал эвфемизм, значит не сказать ничего. Дело не в том, что правила «непоследовательны». Дело в том, что они перестали быть последовательными, а США не хотят эти правила менять. Их и так всё устраивает. И это понятно: в своё удовольствие они печатают доллары, десятками миллиардов в месяц, и эти доллары собственно и являются единственной интернациональной валютой. Именно ими надо расплачиваться за нефть и за все товары на международном рынке. А взамен за эти бумажки, которые они печатают, Соединённые Штаты получают от всего остального мира товары и услуги. Ну и кто на их месте хотел бы прекращения этой лафы? Если бы кто-то мог иметь все блага, которые пожелает, расплачиваясь векселями, которые никогда невозможно инкассировать, когда бы он перестал подписывать векселя?

С другой стороны, очевидно, что такое положение дел бесконечно продолжаться не может. Хотя продолжается уже невероятно долго. Китай, Россия и другие страны БРИКС начинают использовать собственные денежные единицы для взаиморасчётов. Наиболее разумным решением, безуспешно предлагаемым в течение последних 30 лет, является введение новой международной валютной системы, которая бы основывалась на расчёте не одной национальной валютой, но на корзине из нескольких основных валют, принадлежащих крупнейшим экономикам мира. Альтернативой также может быть возврат к золоту. Неслучайно некоторые центральные банки, в том числе на Западе, после уступки части своих золотых резервов сегодня снова вернулись к покупке золота.

Так что сомнение сейчас заключается не в том, обречена ли нынешняя неудачная международная финансовая система на исчезновение или нет. Вопрос в том, будет ли переход к новой системе мягкой посадкой или катастрофическим падением.

«Когда всё обвалится,

паника будет всеобъемлющей»

Филипп ЭРЛЕН, французский исследователь в области финансов, занимающийся в частности рынками золота, недавно написал: «Даже притом, что Федеральный резерв всячески выкручивается и позволяет себе печатать всё, что пожелает, рано или поздно Соединённые Штаты должны столкнуться с недоверием рынков... Когда всё обвалится, паника будет всеобъемлющей».

С проблемами непоследовательной валютной политики двойным узлом связаны другие — непосильные — проблемы мировой финансовой системы, подобно опухоли, выросшие до сумасшедших размеров — под вывеской снятия регулирующих запретов и спекуляции без тормозов. Спекуляция использует реальную экономику, как свои охотничьи угодья, не задумываясь об опустошающих последствиях, которые создаёт.

Ничто так не отражает раковые метастазы системы и всё более олигархический характер мировых финансов, чем рынок производных ценных бумаг. Согласно официальным оценкам Банка международных расчётов, сумма контрактов в производных ценных бумагах превысила $710 тысяч миллиардов. Как это бывает со всеми гигантскими числами, сложно так сразу понять значение суммы. Сколько это на самом деле — $710 тысяч миллиардов? Начинаешь постигать фантастическую величину этой цифры, только приняв во внимание, что она соответствует внутреннему валовому продукту всего мира в 10-кратном размере. И продолжает расти год за годом. После кризиса 2008 года (и несмотря на кризис) общее число деривативов увеличилось более чем на 20%. Следует добавить, что бóльшая часть этих обязательств — контракты между частными сторонами, которые соответственно не проходят через регламентируемые рынки и не фигурируют в балансе. Всё совершается в полном мраке.

Всего лишь вопрос времени?

Весь рынок производных ценных бумаг (деривативов), то есть игра со спекулятивными обязательствами, чрезмерно концентрирован. Почти весь рынок этих обязательств распределён между четырьмя американскими банками: J.P. Morgan, Goldman Sachs, Citibank и Bank of America, а в Европе — между Deutsche Bank и некоторыми французскими банками. Если один из этих банков попадает в кризис, это вызывает цепную реакцию, и весь «пузырь» деривативов лопается. «Финансовый кризис никого ничему не научил, так что следующий великий коллапс — это только вопрос времени», — написал немецкий «Шпигель», добавив, что «следующий кризис будет намного серьёзнее последнего».

К небывалому международному валютному кризису, которого не случалось более 40 лет, к глобальному финансовому кризису, разразившемуся шесть лет назад, причины которого не устранили, но, напротив, даже усилили, добавится ещё более невыносимый экономико-социальный кризис. Такой кризис станет эффектом первых двух, а также прямым последствием ускоренной, никем не удерживаемой глобализации, навязанной миру США под весьма спорным предлогом экономической теории либерализма, догматической и отвратительной версии либеральной мысли.

Эффект глобализации

Эффектом глобализации стало попадание на «глобализированный» рынок труда бесконечной «резервной армии» миллиардов рабочих рук третьего мира, привыкших к работе за минимальный прожиточный уровень. Такое попадание произошло либо через импорт производства, либо посредством перемещения западных компаний в страны с более низкими заработками. И не надо быть подкованным экономистом, чтобы понять: этот «социальный демпинг» сократил, вплоть до полного обнуления, юридическую силу и возможность заключения договоров с работниками из более развитых стран, выбросив с рынка труда десятки миллионов трудоспособных граждан, ставших ненужным «излишком».

Но дьявол кроется в деталях. Ненасытность и цинизм модели англосаксонского капитализма, который, не колеблясь, провоцирует безработицу, и одержимость, с которой он стремится максимально вытеснить государство из экономики, разрушают совокупный спрос. Сокращение спроса и падение потребления ведёт к дефляции. А дефляция как раз и подтачивает эту модель капитализма.

Уже все понемногу начинают опасаться за состояние здоровья экономики, включая авторитетное издание «Экономист», которое англосаксы воспринимают как Священное Писание капитализма в популярной еженедельной версии.

Ну так что же, кто-то образумился? Отражается ли на убытках и рисках использование на международном уровне национальной валюты — доллара — после отмены какой-либо привязки к золоту? Ощутили ли самые преданные сторонники англосаксонского капитализма опасность, нависшую над спекулятивной финансовой системой без тормозов и каких-либо правил? Кто-нибудь поставил под сомнение прогрессивность и радужность перспектив глобализации?

«Экономист»

наконец нашёл «виноватого»

Ничего подобного. Не так давно «Экономист» писал: «Мировая экономика неважно себя чувствует». Но они нашли «виноватого», а скорее козла отпущения: это Европа. По мнению англоязычного издания, «еврозона — это самая большая экономическая проблема мира» и «самая большая опасность исходит от континентальной Европы», которая «скатывается в третью рецессию за шесть лет». При этом страны еврозоны не могут пережить вместе годы экономической стагнации и падения цен, и «пока объём задолженностей будет расти от Италии к Греции, инвесторы будут уходить, политики-популисты придут к власти и рано или поздно евро падёт».

В анализе «Экономиста» содержались также и точные данные, и вполне разумные замечания (известно, что обрывки правды помогают создавать самую коварную ложь). Действительно, например, как заметило британское издание, если Европа хочет закрыть вопрос с экономическим кризисом, она должна не только позволить ЕЦБ покупать государственные ценные бумаги (как это уже и делается), но ей следует также значительно увеличить расходы на инфраструктуру, за исключением расходов в национальном дефиците для инвестиций от лимита 3% внутреннего валового продукта.

Для европейских лидеров время истекло

Неоспоримый факт, что «по всей Европе люди находятся не в наилучших условиях», что «признаки стресса начинают проявляться как на рынках, так и в политике», что «новое нисхождение в пропасть подвергнет европейцев жёсткому испытанию». Верно и то, что «когда экономика попадает в пасть дефляции, сложно ждать ослабления её хватки» и, наконец, что «для европейских лидеров время истекло».

Но, помимо недостатков Европы, которые якобы определили её экономический кризис, «Экономист» ставит во главу угла, в дополнение к тяжёлой государственной задолженности, «склеротический рынок труда» и тот факт, что «Франция, Италия и Германия избежали структурных реформ, которые способствуют росту». И в заключение: согласно изданию «Экономист», для выхода из кризиса Европе следовало бы ещё больше уподобиться англосаксонской модели капитализма.

На самом же деле всё обстоит совершенно иначе. Наибольшая вина Европы заключается в том, что она забыла о своих ценностях, отказалась от своей модели смешанной экономики, «социальной экономики рынка» и открыла границы для всех мировых течений, отказавшись от любых разумных протекционистских мер в защиту дохода и занятости своего рабочего класса. Короче говоря, Европа совершила ошибку, уподобившись и подчинившись модели англосаксонского капитализма и общества англосаксов.

Из этого следует, что Европе не надо становиться «более американской», а, напротив, — стать более европейской. При условии, что Европейский союз на это будет способен и что у него ещё будет достаточно времени перед тем, как свалиться в пропасть, и не в одиночку.

Finversia-TV

Finversia-TV