Кредит для апатии A− A= A+

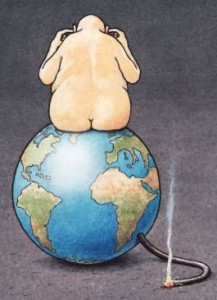

Звучащие «сверху» призывы сделать кредиты более доступными для экономики воспринимаются уже как дежурные заклинания. Общий их смысл: реальный сектор развивался бы более успешно, если бы банки предоставляли ему более дешевое и более «длинное» финансирование. Подразумевается, что банки — едва ли не «крайние» виноватые в нынешней стагнации экономики.

Что реально зависит сейчас от банков? Чем они действительно могли бы помочь росту экономики?

Беспокойство по поводу сворачивания кредитования промышленности вполне оправдано. Официальная статистика от Банка России констатирует: в течение всего нынешнего года месячные темпы прироста выдачи кредитов нефинансовому сектору были либо чисто символическими (от 0,4 до 0,9%), либо откровенно отрицательными (минус 0,2% в феврале). Всего с начала года по 1 июня прирост корпоративного кредитного портфеля составил 3,9% (за тот же период прошлого года — 4,8%, тоже немного).

Ставками не «лечится»

Разговор о причинах этой драматической понижательной тенденции всегда сводится к величине ставок по кредиту — мол, будь они ниже, экономика бы заработала. Банкиры парируют: спрос на кредиты со стороны заемщиков упал не из-за высоких ставок, а по причине отсутствия у предприятий видения перспективы, а следовательно, и стимулов к дальнейшему развитию.

Можно было бы заподозрить банки в попытках списать свою жадность на абстрактное «глобальное замедление» Но с ними соглашаются и многие независимые эксперты. «Во властных кругах становится все более популярной мысль о «банкирах-кровопийцах», которые путем установления высокой маржи высасывают все соки из предприятий реального сектора. Логичным следствием подобной позиции стало фактическое требование к банковской системе снизить свою доходность с целью активизации спроса на кредиты, а впоследствии и роста всей экономики. На наш взгляд, подобные меры являются скорее эмоциональной реакцией на неудачи в экономической политике, нежели отражением реальных финансово-экономических расчетов», — говорится в исследовании Института «Центр развития» НИУ Высшая школа экономики

Другой аргумент банков: заемщик стал не тот. Топовых клиентов премиум-класса давно и успешно приручили госбанки, которые могут себе позволить и демпинговые ставки 8–9%. Финансовое же положение «обычных» заемщиков деградирует, и риски при их кредитовании столь высоки, что это не может не сказаться на величине ставок.

Тезис о снижении качества заемщиков подтверждается статистикой. По данным Росстата, в январе–мае этого года доля убыточных организаций составила более трети всех предприятий — 33,5%. Понятно, что ни о каких кредитах в их адрес — ни по каким ставкам! — речи быть не может. По расчетам ЦМАКП, растет и доля просрочки по уже выданным корпоративным кредитам. Так, в марте этого года для предприятий оптовой и розничной торговли она составляла 7,7% (6,2% годом ранее), производства автомобилей — 8,8% (4,9%), пищевки — 9,3% (8,2%), обработки древесины — 17% (13,1%). Так что осторожность банков, выражающаяся и в повышении «страховки» в виде ставок, вполне объяснима.

Общее ухудшение состояния реального сектора и его апатии к кредитам снижением ставок вряд ли «лечится». В Центре развития НИУ Высшая школа экономики подсчитали: «Снижение банками процентной ставки по кредитам не сильно стимулирует спрос на кредиты. Так, в условиях 2012 года снижение ставки на 1 п.п. при прочих равных повысило бы темп роста спроса на кредиты до 15% против фактических 13,4%». А вот при росте рентабельности выручки предприятий на 1 п.п. спрос на банковские кредиты возрастает сразу на 11,5 п.п. Так что «реакция на снижение процентной ставки по кредиту оказалась… существенно более слабой, нежели зависимость от финансового результата хозяйственной деятельности».

Ориентир на перспективу

Тем не менее власти, похоже, не отказались от намерения урегулировать проблему стагнации экономики именно с помощью ставок.

В июне Банк России сообщил о намерении рассчитывать некую индикативную ставку на основе показателей крупнейших банков — бенчмаркеров. Пока это заявление не приобрело конкретных очертаний. Предполагается, что индикаторы будут формироваться в первую очередь для операций на межбанковском рынке, но не исключают и создание «куста ставок» или «семейства ставок», которые будут использовать в качестве ориентира и для корпоративных кредитов.

Банки поспешили обвинить регулятора в готовящемся административном произволе. Аргументы такие: нельзя устанавливать единый «потолок» для всех кредитных организаций. Ведь «жируют» на высокой марже исключительно крупные розничные банки, у остальных, специализирующихся на корпоративном кредитовании, рентабельность активов весьма скромная. И это утверждение доходчиво иллюстрируется ростом числа убыточных банков: по данным ЦБ, в начале этого года таких было 55, на 1 июня — втрое больше, 172.

Но, возможно, идею ориентира для ставок не стоит отвергать с порога. Если бы, полагают эксперты, индикатор имел прозрачную формулу расчета, то и банки и заемщики могли бы просчитать на перспективу стоимость кредитных ресурсов, что было бы существенным подспорьем для развития именно долгосрочного кредитования. Ведь сейчас банки и заемщики заключают кредитные договоры, что называется, на короткие дистанции, в том числе и потому, что каждый боится прогадать: вдруг в период действия соглашения стоимость денег понизится или повысится.

Обсуждалась в сообществе и идея плавающих ставок (не исключено, что под индикативной ставкой Центробанк имеет в виду именно ее механизм, но пока подробностей своей идеи не раскрывает). Такие ставки также снимают риск упущенной выгоды и с кредитора, и с заемщика и тоже «работают» на развитие долгосрочного кредитования. Ведущий эксперт ЦМАКП Олег СОЛНЦЕВ

в майском номере БДМ доказывал, что «ЦБ может реально поспособствовать этому вполне посильными для себя затратами: при помощи введения процентных свопов «фиксированная ставка — плавающая». Это перспективно. Причем для ЦБ это не несет каких-либо значимых кредитных рисков, так как реальной поставки средств в рамках свопов не происходит — только обмен разницей процентных платежей. На ЦБ будут только процентные риски, но в масштабах того, чем оперирует ЦБ, этого даже под микроскопом не будет заметно».

Впрочем, любого рода стимулирующие кредитование системные действия могут в полной мере проявить себя лишь после завершения спада, на волне роста. Но иметь такие инструменты надо.

И — уж закончим тему ставок — сам-то Банк России, вроде выказывающий готовность, по просьбе президента и правительства, укротить аппетиты банков по уровню ставок, свою ставку рефинансирования не снижает с сентября 2012 года. Несмотря на настойчивые рекомендации «сверху».

Почем деньги у народа

На размер кредитных ставок огромное влияние оказывает стоимость ресурсов. Их привлечение на открытом рынке — через выпуск рублевых или валютных облигаций — доступно немногим банкам. Да и рыночная конъюнктура в последнее время неблагоприятна для таких заимствований.

Значительная часть пассивов банков, более трети объема, представлена вкладами населения. За деньги вкладчиков в последний год развернулась настоящая война. Крупные розничные банки взвинтили ставки по депозитам. Они-то могут себе это позволить, поскольку розничное кредитование высокомаржинально и позволяет «отбить» обслуживание дорогих пассивов. Но в эту гонку вынуждены были включиться и корпоративные банки. И свои расходы по выплатам больших процентов по депозитам они «упаковывают» в кредитные ставки для нефинансовых предприятий.

Но этот ресурс — средства населения — тоже ограничен: прирост частных депозитов за пять месяцев текущего года составил всего 6,9%. По сути, единственным реальным источником пассивов для банков остаются кредиты Центробанка. Самый популярный вид — операции РЕПО. На конец июля задолженность банков перед ЦБ по этому инструменту составляла почти 2,3 триллиона рублей (в начале года — 1,4 триллиона).

Центробанк пока банковскую систему деньгами снабжает. Однако понятно, что на «коротких» заемных ресурсах банки не могут выстраивать долгосрочную кредитную политику.

И в этой сфере у регулятора — большое поле деятельности. И банки и власти призывают его пересмотреть всю систему рефинансирования: инструменты, сроки — коль уже он остался единственным источником относительно недорогих ресурсов. Никаких конкретных инициатив новое руководство Банка России пока не объявляло.

Марина ТАЛЬСКАЯ

Finversia-TV

Finversia-TV