Новостройки добавили рисков A− A= A+

Максим ИСТОМИН

Максим ИСТОМИН

«Эксперт РА»

Ипотечные ссуды на приобретение квартир в новостройках набирают популярность: их доля достигла трети всей выдачи ипотеки в первом полугодии 2013 года. Одновременно растет и подверженность ипотечного рынка рискам строительной отрасли, которые по-прежнему сохраняются на высоком уровне.

По итогам первых шести месяцев 2013 года российские банки предоставили ипотечных кредитов на сумму 542,5 миллиарда рублей, что на 26% превосходит результаты первого полугодия прошлого года. Рынок в очередной раз продемонстрировал сильное замедление (годом ранее темп прироста составил 57%), что связано преимущественно с ростом ипотечных ставок со второй половины 2012 года. Данный тренд был сломлен лишь во II квартале 2013 года, когда Сбербанк объявил о снижении ставок по своим программам на 1 п.п., а его инициативу вскоре поддержали «ВТБ24», АИЖК и еще ряд крупных игроков.

Приобретение квартир с помощью ипотеки становится все популярнее: если по итогам первого полугодия 2012 года только 20,2% жилья приобреталось с помощью ипотечных кредитов, то по итогам первого полугодия 2013 года эта доля выросла до 23,6%. Важной особенностью последних полутора лет стало изменение структуры ипотечного рынка: все больший удельный вес наращивают кредиты, выданные на приобретение жилья на первичном рынке.

Абсолютное превосходство

Абсолютное превосходство

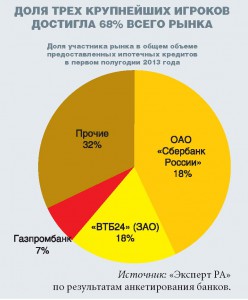

Лидерство на ипотечном рынке по-прежнему сохраняется за государственными банками. Первая тройка лидеров — Сбербанк России, ВТБ24 и Газпромбанк — за полугодие нарастила свою долю с 65 до 68% всей выдачи. Доля же крупнейших государственных финансовых институтов (Сбербанк, «ВТБ24», Газпромбанк, Связь-банк и Банк Москвы) с учетом ссуд, рефинансированных АИЖК, превысила 74%.

Однако и внутри группы лидеров тенденции развития ипотеки различны. Сбербанк продолжает терять свои позиции: по итогам полугодия его доля рынка составила 43% (45% в первом полугодии 2012-го). «ВТБ24», наоборот, активно укрепляет свое положение: 18% против 14% годом ранее, а темп прироста выдачи обгоняет рынок в 2,5 раза. Из Топ-10 ипотечных банков наибольший прирост выдачи показали: Банк «Санкт-Петербург» (215,2%), Раффайзенбанк (130,1%) и Ханты-Мансийский банк (116,2%). Заметно лучше рынка росли также ТрансКредитБанк (98,2%), Абсолют Банк (79%) и Нордеа Банк (61,5%). Ухудшились позиции АК Барс Банка (–33,2%), Запсибкомбанка (–31,2%) и Уралсиба (–20,8%): продемонстрировав отрицательный темп прироста, эти финансовые институты выбыли из Топ-10.

Новостройки в приоритете

По данным банков из Топ-20, темп прироста кредитов на первичном рынке недвижимости в среднем в полтора раза превышал совокупный прирост выдачи ипотеки. Благодаря этому по итогам первого полугодия 2013 года доля ипотечных ссуд на приобретение квартир в новостройках достигла трети всего объема выдачи.

Из Топ-20 банков, предоставивших информацию по объему выданных ссуд на приобретение жилья на первичном рынке, передовые позиции занимают частные игроки. Абсолютным лидером по этому направлению стал банк «Возрождение»: доля ссуд на приобретение жилья в новостройках составила 83% всего объема выдачи. За ним следуют банк «Санкт-Петербург» (81%), Ханты-Мансийский Банк (62%) и банк «Зенит» (59%). Государственные банки на первичном рынке менее активны: у «ВТБ24» доля ссуд на новое жилье составила 38%, у Банка Москвы — 30%, у Связь-банка — всего 6%.

Смещению акцента в пользу первичного рынка способствовал динамичный рост строительной отрасли: начиная со второй половины 2011 года темп прироста ввода показывает положительную динамику. Бьет рекорды и строительство жилых домов в Москве: в 2013 году планируется возвести более 3,4 миллиона квадратных метров жилых новостроек (на 32% больше, чем в 2012-м), из которых на территорию Новой Москвы придется не менее 1,1 миллиона. Новостройки Новой Москвы пользуются особой популярностью у покупателей: хорошая экология, доступные цены, а также введенные властями нормативы по ограничению высотности и требования по наличию социальной инфраструктуры. Росту привлекательности новостроек также способствует переориентация застройщиков на работу в рамках закона 214-ФЗ, что повышает интерес банков к кредитованию физических лиц на покупку недвижимости в новостройках.

Угрозы первичного рынка

По прогнозам «Эксперта РА», объем рынка ипотечного кредитования в 2013 году составит не менее 1,2 триллиона рублей. Темп прироста рынка по отношению к предыдущему году составит порядка 25%, что, по нашему мнению, будет соответствовать здоровому росту ипотечного рынка без риска перегрева каких-либо его сегментов.

В 2014 году темпы роста ипотечного рынка продолжат замедляться. Этому будет способствовать сохраняющаяся неопределенность на мировых финансовых рынках, волатильность которых влияет на стоимость банковского фондирования, а в конечном счете и на уровень ставок по ипотечным кредитам. Мы прогнозируем прирост рынка примерно на 20% в случае, если процентные ставки останутся на текущем уровне, и не выше 15%, если произойдет их рост вследствие ухудшения макроэкономической ситуации.

При сохраняющихся темпах роста жилищного строительства и все большей кооперации девелоперов и банков в части разработки совместных программ кредитования жилья в новостройках, темп прироста выдачи ипотечных ссуд на первичном рынке может сохраниться на текущем уровне. По итогам 2014 года доля ссуд на приобретение жилья в новых домах может достичь 40% общего объема выдачи.

Увеличение доли ипотеки в новостройках стимулирует рост предложения нового жилья, но одновременно повышает зависимость рынка от рисков строительной отрасли, прежде всего — недостроя. Многие банки снизили требования к объектам недвижимости и готовы выдавать ипотечные ссуды уже на начальном этапе строительства. В случае экономического спада в 2014 году на один-два года могут быть заморожены проекты с низкой степенью готовности, что отразится как на спросе на ипотеку в таких домах, так и на качестве уже взятых кредитов.

Таким образом, ключевая задача банков и государства в настоящий момент — обеспечить дальнейший рост ипотеки на первичном рынке без ухудшения качества кредитного портфеля. Совместить рост рынка и контроль рисков можно за счет страхования профессиональной ответственности застройщиков, а также путем расширения программ рефинансирования ипотеки со стороны ВЭБа и АИЖК. Кроме того, по нашим оценкам, крупнейшие участники рынка (в первую очередь государственные банки) готовы поддержать строительство аккредитованных объектов в случае ухудшения финансового положения застройщиков.

Выводы аналитиков «Эксперта РА» основаны на публичных данных, статистике Банка России по состоянию на 1 июля 2013 года и результатах анкетирования банков.

В рамках данного исследования под ипотечными жилищными кредитами понимаются жилищные кредиты, предоставленные в соответствии с Федеральным законом от 16 июля 1998 года №102-ФЗ «Об ипотеке (залоге недвижимости)». Данный подход полностью совпадает с методологией, применяемой Банком России. Методика составления рэнкинга участников ипотечного рынка согласована с ОАО «АИЖК».

В рамках проведения анкетирования мы просили банки указывать данные по портфелю ипотечных кредитов в соответствии с формой отчетности 0409316. Использовалась проверка данных на основе расчета соответствия предоставленной информации данным, отраженным в оборотно-сальдовой ведомости (форма отчетности 0409101) банков.

Всего в исследовании приняли участие более 80 банков, на которые приходится, по оценкам агентства, около 95% ипотечного рынка. По мнению агентства, в Топ-20 банков по объему выданных ипотечных кредитов могла бы войти группа НОМОС-БАНКа, однако она не предоставила соответствующих данных.

Выражаем признательность всем банкам за интерес, проявленный к нашему исследованию.

Finversia-TV

Finversia-TV