Российские банки: финансовые итоги 2023 года A− A= A+

Процентные ставки по кредитам и вкладам растут. Банки получили рекордную годовую прибыль. Рост популярности вкладов. Кредитование замедляется – предприятия и физлица переоценивают свои возможности с учетом высоких ставок. Резко возросло значение льготных госпрограмм кредитования. В 2024 году рост банковского сектора замедлится.

В 2023 году банковский сектор активно восстанавливался после внешних шоков 2022 года. Важнейшим событием на финансовом рынке за 2023 год стал переход Банка России к циклу повышения ставок с целью затормозить рост инфляции и остановить снижение курса рубля. Ключевая ставка была увеличена более чем вдвое – с 7,5% в июле до 16% годовых в декабре. По словам топ-менеджеров Банка России, период высоких ставок останется с нами на достаточно долгое время. При благоприятных обстоятельствах переход к циклу снижения процентных ставок возможен во 2-м полугодии 2024 года. А так как банки повышали ставки по кредитам и вкладам, ориентируясь на решения Банка России, то замедление кредитования, резкое повышение роли льготных кредитных госпрограмм и приток средств на вклады стали заметны в банковской отчетности уже в сентябре.

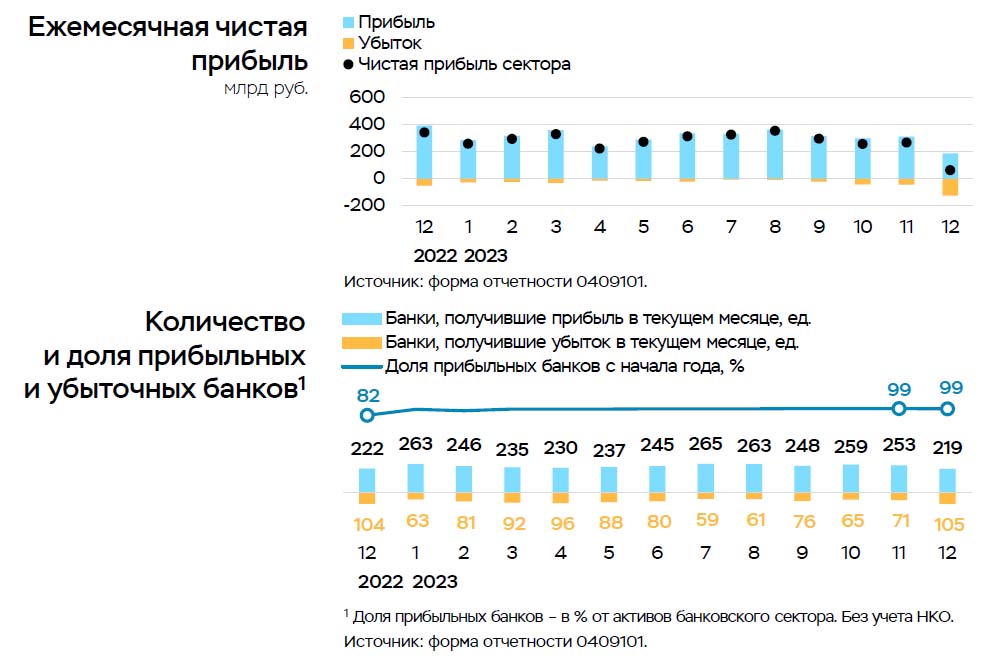

По итогам 2023 года банковскому сектору в целом удалось выйти на рекордную прибыль в размере 3,3 трлн. рублей. Такой выдающийся результат объясняется ростом объемов банковского бизнеса, ростом комиссионных доходов, получением доходов от валютной переоценки и снижением расходов на создание резервов по ссудам. Количество прибыльных банков по итогам 2023 года составило 292 или 90% от общего числа банков, на их долю приходилось 99% активов банковской системы страны.

Нужно отметить, что прибыль 2023 года в размере 3,3 трлн. рублей правильно рассматривать вместе с прибылью банковской системы страны за 2022 год, которая составила всего 0,2 трлн. рублей. Именно в 2022 году банками был создан основной объем резервов по ссудам и прочим проблемным активам. А средняя прибыль банковской системы за 2022-2023 год составила 1,7 трлн. рублей, что на 27% ниже, чем прибыль докризисного 2021 года.

Источник: Банк России.

Источник: Банк России.

Согласно данным Банка России, за 2023 год объем портфеля ипотечных кредитов физлицам вырос на рекордные 34,5% и составил 18,2 трлн. рублей. В начале 2023 года темпы выдач были ниже обычного, что объясняется рекордными показателями декабря 2022 года. Но уже результат выдач ипотеки в марте 2023 года соответствует среднемесячным темпам роста за докризисный 2021 год. И даже ужесточение требований Банка России к заемщикам не смогло этому помешать. После начала роста ставок россияне в августе и сентябре спешили выбрать уже одобренные банками суммы. В 4-м квартале объем выдач ипотеки поддерживало стремление россиян приобрести жилье на фоне ужесточения условий льготных госпрограмм и роста ставок по рыночной ипотеке.

В значительной мере росту объема ипотеки способствовали льготные госпрограммы – «семейная ипотека» и «льготная ипотека», поддержанная комбинированными программами «льготной ипотеки от застройщика». Всего на льготные госпрограммы ипотеки по данным Банка России приходилось 60% от всех выдач. При этом доля проблемных ипотечных кредитов пока остается на рекордно низком уровне – менее 1%.

Источник: Банк России.

Портфель автокредитов вырос за 2023 года на 41,6% до 1,7 трлн. рублей. Автокредитование восстанавливается после неудачного 2022 года, когда выдачам автокредитов мешали высокие ставки и дефицит автомашин. Восстановлению выдачи автокредитов способствовали льготные программы от китайских автопроизводителей, доля китайских марок в выдачах автокредитов по новым автомобилям приближается к 50%.

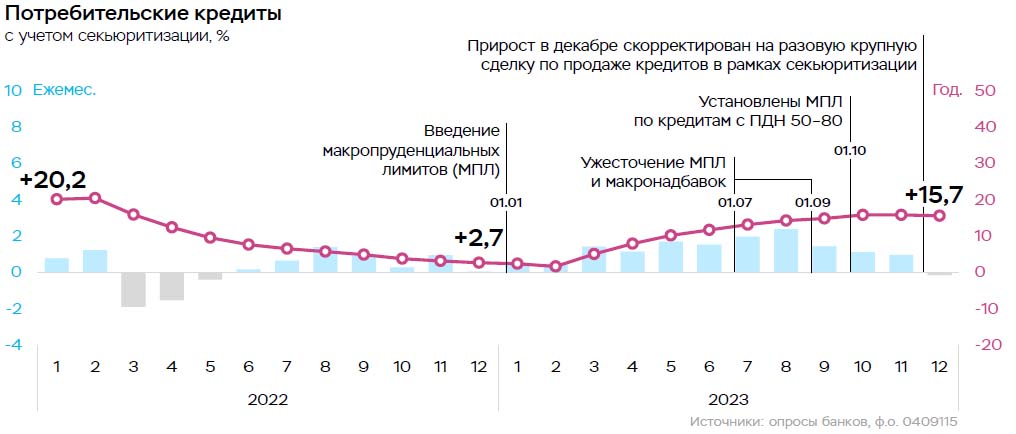

Портфель необеспеченных потребкредитов за 2023 год вырос на 15,7% и составил 13,6 трлн. рублей. Замедлению роста потребкредитования в 4-м квартале способствовали введение ограничений Банка России в части выдачи ссуд заемщикам с высокой долговой нагрузкой и рост процентных ставок по кредитам. Банки стали жестче относиться к анализу финансового положения потенциальных заемщиков.

Источник: Банк России.

Объем кредитов юрлицам за 2023 год вырос на 20,1% и составил 73,8 трлн. рублей. Такой активный рост обусловлен финансированием предприятиями текущей деятельности и реализацией новых проектов в рамках процесса трансформации экономики, финансированием банками сделок по выходу нерезидентов из российских активов, замещением внешнего долга компаний, а также проектным финансированием строительства жилья. При этом идет девалютизация корпоративного кредитного портфеля за счет замещения валютных кредитов.

Источник: Банк России.

По мнению Банка России, качество розничного и корпоративного кредитных портфелей банков пока не указывает на значительное ухудшение платежной дисциплины со стороны заемщиков. Доля проблемных кредитов в корпоративном кредитовании составляла 5,1% от объема сводного кредитного портфеля, или 3,5 трлн. рублей. В розничном кредитовании доля проблемных кредитов составляла 4,3% или 1,4 трлн. рублей. За год доля проблемных кредитов даже немного снизилась, что вызвано не только ростом объемов кредитных портфелей, но и ужесточением отбора банками розничных заемщиков и урегулированием крупной проблемной корпоративной кредитной задолженности.

По последним доступным данным Банка России, с марта 2022 года по декабрь 2023 года банками проведена реструктуризация 1,9 млн. кредитных договоров физлицам по антикризисным программам на общую сумму 909 млрд. рублей. Процент одобренных заявок на реструктуризацию составил 41%. Основными причинами отказа в кредитных каникулах стало неподтверждение снижения дохода заемщика и превышение максимального размера кредита, а отказа в ипотечных каникулах – отсутствие подтверждения информации о нахождении заемщика в трудной жизненной ситуации. По программе реструктуризации кредитов военнослужащим банки с сентября 2022 года по декабрь 2023 года реструктурировали платежи по 278 тыс. кредитных договоров на общую сумму 109 млрд. рублей.

За период с февраля 2022 года по декабрь 2023 года банки реструктурировали кредиты предприятиям на общую сумму в 11,1 трлн. рублей или 18% от совокупного кредитного портфеля. По ссудам компаниям малого и среднего бизнеса было реструктурировано 98 тыс. кредитных договоров на общую сумму 1,7 трлн. рублей. Пик реструктуризаций кредитов пришелся на 2022 год. В 2023 году банки продолжают реструктуризацию кредитов, но ее темпы стали значительно ниже.

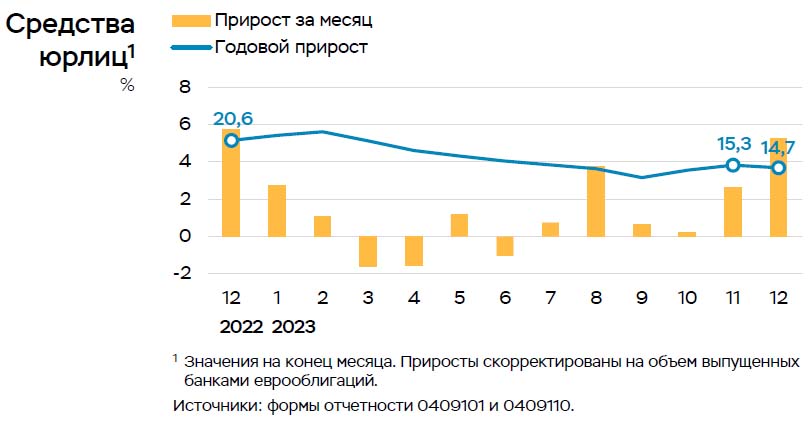

Объем средств юрлиц в банках на конец 2023 года составил 53,4 трлн. рублей. Прирост средств юрлиц на счетах в банках за 2023 год составил 14,7%. На графике ниже хорошо заметно, что бОльшая часть прироста произошла в январе, августе и декабре. Основной рост депозитов отмечен у нефтегазовых, горнодобывающих и металлургических компаний из-за притока экспортной выручки.

Источник: Банк России.

Остаток средств физлиц в банках за 2023 год возрос на 19,7% и составил 44,9 трлн. рублей. Значительный приток средств (втрое выше, чем в 2022 году) обусловлен ростом социальных и бюджетных выплат, а также возврату наличных средств в банки на фоне значительного роста процентных ставок по вкладам. В декабре традиционно россияне разместили на депозиты часть средств, выплаченных компаниями в качестве премий за год. Часть этих средств будет так же традиционно снята в январе и феврале 2024 года. Продолжается снижение доли валютных остатков физлиц в банках из-за конвертации валюты в рубли, переводов валюты на счета в зарубежных банках и снятия наличной валюты в период отпусков.

Источник: Банк России.

По данным Банка России, запас рублевой и валютной ликвидности в банковской системе страны на конец 2023 года является достаточным. Но распределен запас ликвидности между банками неравномерно. Запас рублевой ликвидности составил 18,7 трлн. рублей, что достаточно для покрытия 21% всех клиентских средств в рублях или 45% средств физлиц в рублях. Запас валютной ликвидности в размере $44,7 млрд. покрывает 49% средств клиентов и 25% валютных обязательств.

Объем капитала банковской системы составил по данным Банка России 14,3 трлн. рублей. Он растет за счет прибыли банковского сектора и сокращения отрицательной переоценки ценных бумаг. Запас капитала составляет 7,3 трлн. рублей. Значительным запасом капитала обладают крупнейшие банки, в первую очередь – госбанки.

Созданный за последние несколько лет запас прочности и масштабные меры поддержки Банка России позволили сгладить негативное воздействие на банковскую систему кризисного 2022 года. В 2023 году ситуация в банковском секторе страны стабилизировалась, возобновился рост важных направлений банковского бизнеса.

Попадание многих крупнейших российских банков под международные санкции затруднило для них проведение международных расчетов и ослабило позиции по ряду других направлений бизнеса. Из 13 системно значимых банков под санкции не попали только Юникредитбанк и Райффайзенбанк, но они сейчас стараются сократить объемы бизнеса в России. В результате часть клиентов стала использовать счета в менее крупных банках. Специализация средних и малых банков на работе с малым и средним бизнесом также оказалась плюсом для этих банков, так как небольшие предприятия лучше приспосабливаются к меняющимся условиям бизнеса. Однако малые банки не всегда способны обеспечить привычный для крупных и средних компаний уровень сервисов, да и небольшой размер капитала накладывает на возможности таких банков серьезные ограничения. Поэтому лучшие перспективы для быстрого роста клиентской базы компаний пока у средних банков. Розничный бизнес наиболее активно развивают крупные банки.

Банкам приходится быстро адаптироваться и в части замены зарубежных технологий отечественными разработками. Активно развивается Система быстрых платежей, в ней появляются новые возможности не только для частных лиц, но и для бизнеса. Банком России во 2-м полугодии проводились мероприятия по тестированию реальных платежей цифровыми рублями, которые должны стать доступны всем россиянам в 2025 году. Развиваются и уже привычные для россиян банковские финтех сервисы.

Что касается перспектив банковского сектора на 2024 год, то важными задачами банкиров остается работа с проблемными заемщиками и коррекция процентной политики с учетом действующих процентных ставок на финансовом рынке. По оценкам Банка России, около половины корпоративных кредитов было выдано по плавающим ставкам, что позволяет банкам оперативно корректировать процентные ставки по кредитам корпорациям. Однако ставки по привлеченным средствам, особенно от населения, корректируются банками с некоторой задержкой. Кредитование физлиц будет расти медленнее из-за высоких процентных ставок и из-за ужесточений требований Банка России к финансовому положению заемщиков. Предприятия тоже не будут спешить наращивать объем кредитной задолженности по высоким ставкам.

Активное развитие продолжат в 2024 году банковские финтех сервисы. Прибыль банков в 2024 году будет ближе к среднегодовым показателям последних лет и не достигнет рекордного результата 2023 года. А для продолжения активного развития банковского сектора, конечно, необходимо ускорение роста российской экономики.

Finversia-TV

Finversia-TV