Мировой фондовый рынок: рубеж в $109 трлн взят A− A= A+

К 2050 году доля фондового рынка США сократится до 35%, а доля Китая и Индии – приблизится к 20%, согласно прогнозу от Goldman Sachs.

США: не только самый большой, но и самый доходный рынок

За последние несколько десятилетий рост денежной массы и сверхнизкие процентные ставки способствовали росту стоимости активов во всех странах.

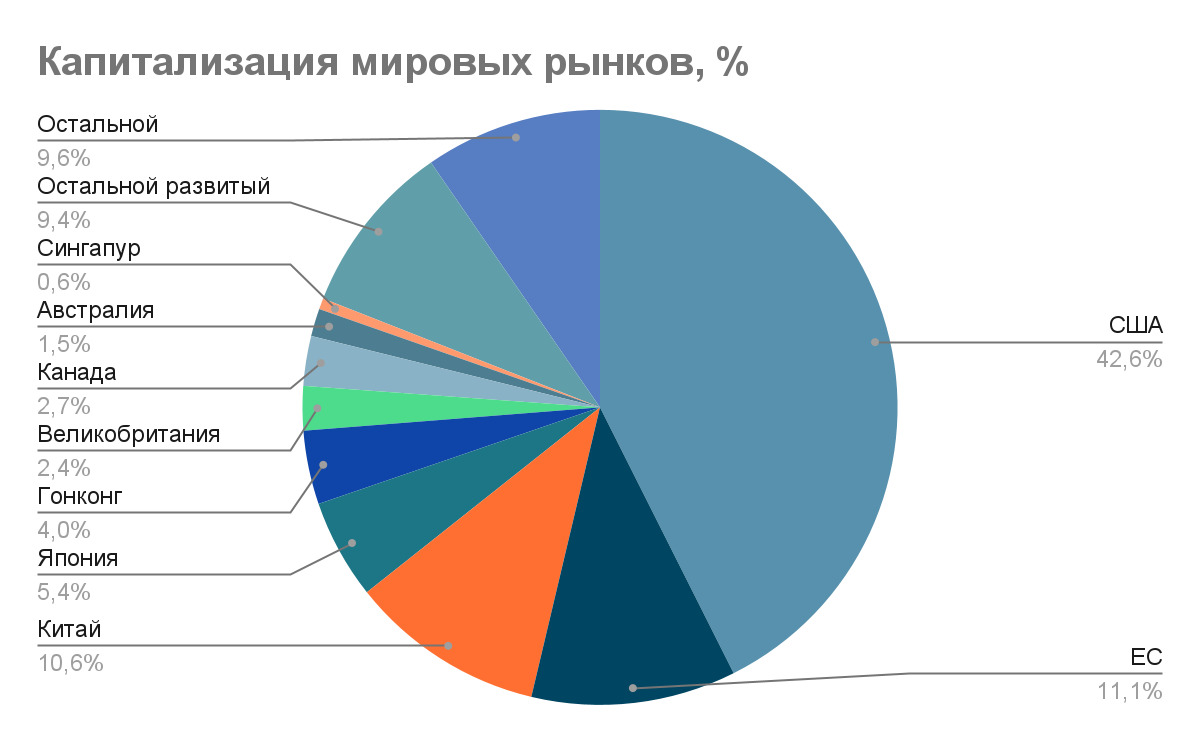

На этом фоне созданный график порталом Visual Capitalist показывает размер мирового фондового рынка в 2023 году, основанный на данных Всемирной федерации бирж (WFE) и Ассоциации индустрии ценных бумаг и финансовых рынков (SIFMA).

Обладая самыми глубокими в мире рынками капитала, на долю США приходится 42,5% мировой капитализации фондового рынка, что значительно опережает следующую по величине экономику – Европейский союз.

Вот основные мировые фондовые рынки, основанные на доле глобальной рыночной капитализации в долларах США по состоянию на 2-й квартал 2023 года:

- США – 46,2 трлн

- ЕС – 12,1 трлн

- Китай – 11,5 трлн

- Япония – 5,8 трлн

- Гонконг – 4,3 трлн

- Великобритания – 3,2 трлн

- Канада – 3 трлн

- Австралия – 1,7 трлн

- Сингапур – 0,6 трлн

- Остальные развитые рынки – 10,2 трлн

- Остальные развивающиеся рынки – 10,0 трлн

- Общая сумма по миру – 108,6 трлн

Итак, как следует из диаграммы, сегодня рыночная капитализация фондовых рынков США составляет свыше $46,2 трлн. По сравнению с другими богатыми странами, акции США часто демонстрировали более высокие показатели за последние несколько десятилетий. Если бы инвестор вложил $100 в S&P500 в 1990 году, эти инвестиции выросли бы примерно до $2000 в 2023 году, или в четыре раза превысили бы доходность, наблюдаемую в других развитых странах.

Вторым по величине рынком акций является Европейский союз с 11,1% мировой доли, за которым следует Китай с 10,6%. За последние 20 лет экономика Китая выросла примерно в 12 раз, достигнув в этом году $19,4 трлн. Фондовые рынки Китая также значительно выросли, чему способствовало включение китайских внутренних акций в индекс развивающихся рынков MSCI в 2018 году, а ранее – интернационализация его фондовых рынков в 2002 году.

На фондовые рынки Японии приходится 5,4% общемировой доли, за ней следует Гонконг (4%).

Будущий инвестиционный ландшафт

Аналитики инвестиционного банка Goldman Sachs прогнозируют, что капитализация фондового рынка США упадёт до 35% от общего объёма мирового рынка к 2030 году.

Между тем, согласно прогнозам, развивающиеся рынки, включая Китай и Индию, в совокупности достигнут отметки в 35% за тот же период времени. Ожидается, что к 2050 году доля развивающихся стран значительно превзойдёт долю США и достигнет 47% мировых фондовых рынков.

Доля мирового фондового рынка к 2030 году

- США – 34,7%

- ЕС – 8,3%

- Китай – 14,1%

- Индия – 4,1%

- Остальные развитые рынки – 21,5%

- Остальные развивающиеся рынки – 17,4%

Первым фактором, подчёркивающим этот сдвиг, является быстрый рост, прогнозируемый для стран с формирующейся рыночной экономикой. Исторически сложилось так, что по мере роста ВВП на душу населения рынки капитала в экономике становятся более сложными.

«В ближайшие десятилетия доля США значительно сократится, а доля развивающихся стран – вырастет. Это нужно иметь инвесторам ввиду», – Goldman Sachs

– Мы можем наблюдать это в более богатых странах, которые, как правило, имеют более высокую степень сбалансированности своих рынков, – отмечается в обзоре от Goldman Sachs.

Согласно прогнозу в публикации, Индия будет расти самыми быстрыми темпами в мире. По прогнозам, к 2030 году на её долю будет приходиться уже 4,1% капитализации мирового фондового рынка. Более того, по прогнозам, к 2050 году эта доля превысит показатели еврозоны из-за сильного роста ВВП на душу населения и демографических факторов.

Вторым фактором, хотя и в меньшей степени, является растущий мультипликатор оценки на развивающихся рынках, обусловленный более высоким ВВП на душу населения. Более богатые страны, как это видно на примере США, часто торгуются с более высокими мультипликаторами прибыли, поскольку считается, что они подвержены меньшему риску.

Последствия для инвесторов

Что это означает с инвестиционной точки зрения? По мнению Goldman Sachs, несмотря на то, что в последние десятилетия США показали лучшие результаты, это не означает, что тенденция сохранится. Учитывая структурные сдвиги, вызванные ростом населения и ВВП, инвесторы должны рассмотреть возможность географической диверсификации своих портфелей в перспективе.

Finversia-TV

Finversia-TV