Российские банки: финансовые итоги 1-го квартала 2023 года A− A= A+

Прибыль банковского сектора растет. Компании активно перекредитовываются. Ипотека восстанавливается благодаря госпрограммам. Приток вкладов замедлился. Финотчетность банков останется непубличной до середины 2023 года. Хорошие перспективы имеют банки, сделавшие ставку на работу с малым и средним бизнесом. Разбор проблемных кредитов банками продолжается.

В 2023 году продолжалось восстановление показателей российского банковского сектора после внешних шоков 2022 года. Напоминаем, что для ограничения санкционных рисков Банк России разрешил российским банкам до 1 июля 2023 года не публиковать финансовую отчетность по российским стандартам. Поэтому в данном обзоре мы можем привести лишь сводные цифры по итогам работы всего банковского сектора страны за 1 квартал 2023 года, а также обозначить наиболее важные тенденции.

По итогам 1 квартала 2023 года банковскому сектору в целом удалось выйти на прибыльную работу. Прибыль сектора в целом составила 881 млрд. рублей. По данным Центробанка, без учета валютной переоценки на фоне ослабления рубля и корректировок прибыли прошлых лет результат был бы ниже, около 500 млрд. рублей. Количество прибыльных банков по итогам 1 квартала 2023 года составило 270 или 83% от общего числа, на их долю приходилось 98% активов банковской системы страны. Впрочем, при возможности банков использовать регуляторные послабления Центробанка прибыль в финансовой отчетности некоторых банков может иметь весьма отдаленное отношение к реальности.

Источник: Банк России.

Согласно данным Банка России, за 1 квартал 2023 года объем портфеля ипотечных кредитов физлицам вырос на 4,2% и составил 14,7 трлн. рублей. В начале 2023 года темпы выдач были ниже обычного, что объясняется рекордными показателями декабря 2022 года. В декабре прошлого года россияне оформляли ипотеку очень активно, опасаясь закрытия программы ипотеки с господдержкой и роста ставок по ней. Но уже результат выдач ипотеки в марте 2023 года соответствует среднемесячным темпам роста за докризисный 2021 год.

В значительной мере росту объема ипотеки способствовали льготные госпрограммы. Выдачи по госпрограмме «семейная ипотека» составляют около 50% от выдач по госпрограммам. По-прежнему популярна госпрограмма «льготной ипотеки», поддержанная комбинированными программами «льготной ипотеки от застройщика». Однако регуляторные меры Центробанка с 30 мая 2023 года сделают программы ипотеки от застройщиков по экстремально низким ставкам невыгодными для банков. Центробанк уверен, что нерыночные ставки по такой ипотеке достигаются за счет завышения стоимости жилья.

Источник: Банк России.

Портфель автокредитов возрос за 1 квартал 2023 года на 3,3% до 1,3 трлн. рублей. Автокредитование медленно восстанавливается после неудачного 2022 года, когда выдачам автокредитов мешали рост процентных ставок в первом полугодии, дефицит автомашин и скачок цен на имеющиеся у дилеров модели.

Портфель потребкредитов за 1 квартал 2023 года вырос на 2,5% и составил 12,3 трлн. рублей. После умеренных темпов роста в январе-феврале в марте месяце потребкредитование оживилось и вышло на темпы роста докризисного 2021 года. Рост потребкредитования может быть связан как с возросшей потребительской активностью, так и со смягчением требований банков к качеству заемщиков.

Источник: Банк России.

Объем кредитов юрлицам за 1 квартал 2023 года вырос на 2,8% и составил 61,6 трлн. рублей. После традиционного спада кредитования в январе в феврале-марте кредитование восстановилось, хотя и все еще несколько ниже высоких показателей конца прошлого года. При этом идет активная девалютизация корпоративного кредитного портфеля за счет замещения валютных кредитов.

Источник: Банк России.

По мнению Банка России, качество розничного и корпоративного кредитных портфелей банков пока не указывает на значительное ухудшение платежной дисциплины со стороны заемщиков. В феврале доля проблемных кредитов в корпоративном кредитовании составляла 6,5%. В розничном кредитовании доля проблемных кредитов составляла 5,2%, в том числе в необеспеченном потребкредитовании – 8,9%, в ипотеке – всего 0,7%. Однако нужно не забывать, что сохранению качества кредитных портфелей банков способствовали регуляторные послабления и активные реструктуризации кредитов. Банки в 2023 году продолжают реструктуризацию корпоративных кредитов, но ее темпы значительно ниже, чем в прошлом году. В целом Центробанк не ожидает заметного снижения качества кредитных портфелей банков.

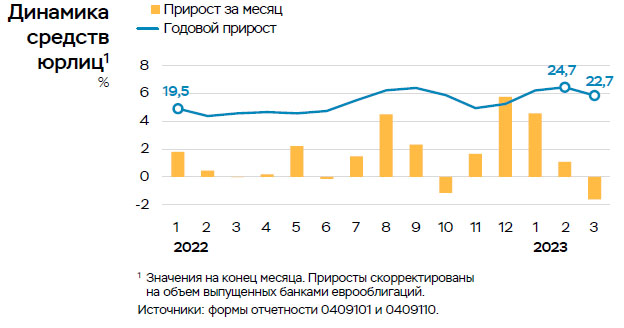

Объем средств юрлиц в банках на конец 1 квартала 2023 года составил 46,1 трлн. рублей. Прирост средств юрлиц на счетах в банках за 1 квартал 2023 года составил 4%. На графике ниже хорошо заметно, что бОльшая часть прироста произошла в январе. В марте произошел отток средств со счетов компаний, что обусловлено перечислением налогов в бюджет, в том числе – уплатой нефтегазовыми компаниями налога на дополнительный доход за 2022 год.

Источник: Банк России.

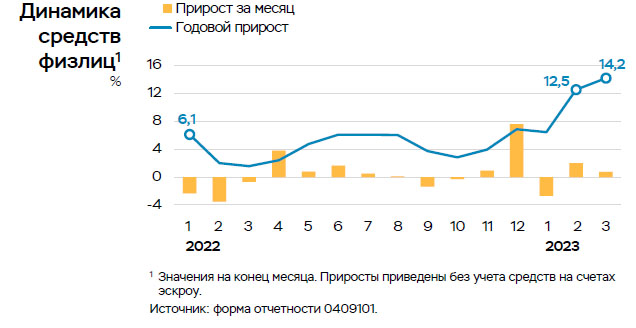

Остаток средств физлиц в банках за 1 квартал 2023 года практически не изменился и составил 37 трлн. рублей. При этом доля валютных вкладов за 1 квартал 2023 года сократилась с 10,6% до 10,4%.

Источник: Банк России.

По данным Банка России, запас рублевой и валютной ликвидности в банковской системе страны на конец 1 квартала 2023 года является достаточным. Но распределен запас ликвидности между банками неравномерно. Запас рублевой ликвидности составил 16,6 трлн. рублей, что достаточно для покрытия 22% клиентских средств в рублях и 50% средств физлиц. Еще около 9,3 трлн. рублей банки при необходимости могут привлечь у Банка России под залог нерыночных активов. Запас валютной ликвидности в размере $55 млрд. покрывает 46% средств клиентов и 27% валютных обязательств.

Объем капитала банковской системы составил по данным Банка России 12,6 трлн. рублей. Он растет за счет прибыли банковского сектора и докапитализации банков на сумму 150 млрд. рублей. Достаточность капитала также подержали меры Банка России. В банковской системе запас капитала распределен между банками очень неравномерно, значительным запасом капитала обладают крупнейшие банки, в первую очередь – госбанки.

Аккумулированный за последние несколько лет запас прочности и масштабные меры поддержки позволили сгладить прямое воздействие на банковскую систему кризисного 2022 года. Но часть потерь была перенесена банками на будущие периоды, в расчете постепенно списывать безнадежные активы за счет текущей прибыли. В 2023 году ситуация в банковском секторе страны стабилизировалась, возобновился рост важных направлений банковского бизнеса.

Попадание большей части крупнейших российских банков под международные санкции затруднило для них проведение международных расчетов и ослабило позиции по ряду других направлений бизнеса. В результате часть клиентов стала активнее использовать счета в менее крупных банках. Специализация средних и малых банков на работе с малым и средним бизнесом также оказалась плюсом для этих банков в период высокой турбулентности. Кредитование предприятий МСБ стало одним из самых быстрорастущих сегментов рынка благодаря большей устойчивости данного сектора и мерам господдержки.

Банкам приходится быстро адаптироваться к новым реальностям и в части замены зарубежных технологий отечественными разработками. Выпущенные российскими банками карты Visa и MasterCard продолжают работать в России, так как работа этих карт внутри страны заранее была переведена на процессинг Национальной системы платежных карт. Вместо карт международных платежных систем российские банки активно выдают клиентам карты российской платежной системы «Мир». Мобильные приложения подпавших под санкции банков удаляются из иностранных магазинов приложений. Банки предлагают владельцам смартфонов на ОС Android устанавливать мобильные приложения со своих официальных сайтов. Для владельцев смартфонов фирмы Apple банки предлагают использовать веб-версию онлайн-банка, которая был доработана с учетом размера экрана и других отличий смартфона от полноразмерного компьютера. На замену системам бесконтактной оплаты Apple Pay и Google Pay приходят Mir Pay, SberPay и другие подобные приложения, разработанные крупными российскими банками. Активно развивается Система быстрых платежей.

Что касается перспектив банковского сектора на весь 2023 год, то основной задачей банкиров будет работа с проблемными заемщиками – как предприятиями, так и физлицами. А для возобновления активного развития банковского сектора в первую очередь необходимо возобновление роста российской экономики.

Finversia-TV

Finversia-TV