Розничная глиссада A− A= A+

Галина БЕРЕГОВАЯ Галина БЕРЕГОВАЯ

«Эксперт РА» |

Михаил ДОРОНКИН Михаил ДОРОНКИН

«Эксперт РА» |

Исчерпание эффекта «низкой базы» и регулятивные новации охлаждают рынок необеспеченного кредитования физических лиц: в 2013 году портфель таких кредитов прибавит не более 35% (55% годом ранее). Тяжелее всего придется частным банкам — из-за усиления конкуренции с госбанками, запас по марже у которых заметно выше.

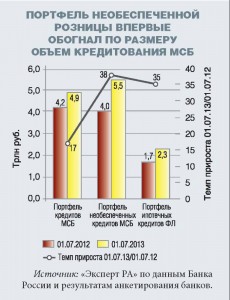

Ухудшение платежной дисциплины заемщиков, исчерпание эффекта «низкой базы» и меры ЦБ РФ по охлаждению необеспеченной розницы привели к двукратному сокращению динамики рынка в первом полугодии 2013 года. Объем необеспеченных кредитов физическим лицам (5,5 триллиона рублей) по-прежнему более чем в два раза превышает ипотечный портфель (2,3 триллиона рублей), а теперь обогнал и сегмент кредитов малому и среднему бизнесу (4,9 триллиона рублей). Однако темпы роста портфеля за первые шесть месяцев года составили только 38% против 65% за аналогичный период 2011–2012 годов. В таких условиях лидеры потребительского кредитования пошли на осознанное снижение ставок по наиболее популярным продуктам и скорректировали свои стратегии в отношении наиболее рискованных (и, как следствие, доходных) кредитов.

Кто быстрее

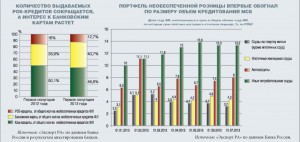

Интерес к POS-кредитованию продолжает снижаться: с 1 июля 2012 года по 1 июля 2013-го темп прироста портфеля таких кредитов составил только 5% против 60% и 40% по банковским картам и кэш-кредитам соответственно. Основная причина охлаждения интереса банкиров к кредитам через торговые сети — высокие комиссии партнеров и рост количества промо-продуктов, предполагающих пониженную доходность.

С другой стороны, растет интерес к банковским картам, в частности, картам с овердрафтом. Открытие овердрафта к текущей банковской карте обходится дешевле и клиентам (нет затрат на обслуживание отдельной карты), и банкам — так как при росте долговой нагрузки населения расходы на открытие овердрафта ниже, чем на выдачу отдельных небольших ссуд.

Лидеры по общему портфелю необеспеченных кредитов физическим лицам за год не изменились: Сбербанк России (темп прироста за последние 12 месяцев — +26%), на 2 месте «ВТБ24» (+ 33%), на 3-м — Банк ХКФ (+88%). Среди лидеров по темпам прироста кэш-кредитов — Банк ХКФ (+116%) и Московский кредитный банк (+109%). Наибольший прирост среди Топ-10 банков в рэнкинге банковских карт показали Альфа Банк (+121%) и Банк Траст (+175%).

Из банков категории Топ-10 частные институты наращивают портфель необеспеченных ссуд в среднем в два раза быстрее государственных. Средний темп прироста за период с 1 июля 2012 года по 1 июля 2013-го у частных банков составил 49,6% против 28,7% — у государственных. Отдельные «дочки» государственных кредитных организаций тоже растут темпами выше среднерыночных, что, однако, объясняется эффектом «низкой базы»: Сетелем Банк за первые шесть месяцев 2013 года увеличил портфель кредитов физическим лицам на 48%, а Лето Банк с начала года нарастил объем в 12 раз.

Рост под угрозой

Качество портфеля кредитов физическим лицам снижается: по данным Банка России, за первые шесть месяцев 2013 года величина портфеля выросла на 13,7%, тогда как объем просроченной задолженности увеличился на 19,6%. Быстрее всех растет просроченная задолженность в сегменте необеспеченной розницы: за первое полугодие 2013 года доля кредитов, не погашенных в срок, от общего объема ссуд, по которым наступил срок платежа, выросла на 3,3 п. и составила 13,3%. Отчасти это обусловлено замедлением темпов прироста кредитования в сегменте необеспеченной розницы. Но это и прямой результат бума потребительского кредитования в 2012 году, когда в условиях жесткой конкуренции кредиты предоставляли на более либеральных условиях. Растет и доля граждан, имеющих одновременно несколько действующих кредитов: так, доля заемщиков с тремя и более кредитами увеличилась за год (первое полугодие 2013 года к аналогичному периоду 2012-го) на 23%. Неудивительно, что одной из наиболее частых причин отказа заемщику в предоставлении кредита является высокий уровень долговой нагрузки, измеряемый коэффициентом DTI (долг/доход). Так утверждает более 80% банков, опрошенных «Экспертом РА».

Рост просроченной задолженности — не единственная угроза и препятствие для дальнейшего активного роста необеспеченной банковской розницы. Давление на капитал из-за ужесточения политики резервирования и повышенных коэффициентов риска вынуждают розничные банки активно передавать проблемные долги коллекторам. Растет доля «молодой» просрочки: с 1 июля 2012-го по 1 июля 2013 года совокупная просроченная задолженность срочностью от 30 до 90 дней, переданная коллекторам, увеличилась на 7,1% и составила 16,3%. «В случае передачи коллекторским агентствам кредитов с просрочкой менее 90 дней речь может идти, например, о связанных долгах. Это ситуации, когда у клиента имеется несколько кредитов, один из них задефолтился раньше и уже продан коллекторскому агентству, — делится своим видением проблемы председатель правления банка «ТРАСТ» Федор ПОСПЕЛОВ. — Второй продукт, даже если просрочка по нему не превышает 90 дней, обычно перемещается к первому, чтобы с ними работал один коллектор, так как это гораздо эффективнее». За счет настройки эффективной работы с коллекторами по переуступке проблемных кредитов некоторые банки смогут обеспечить себе резерв для дальнейшего роста розничных портфелей темпами выше среднерыночных. Однако процедура переуступки может стать менее результативной из-за планов по ужесточению схем взаимодействия с должниками, вплоть до приостановления деятельности коллекторских агентств.

Ни быстро ни медленно

По прогнозам «Эксперта РА», по итогам 2013 года темп прироста портфеля необеспеченных кредитов не превысит 35%, а его объем не перейдет отметку 6,3 триллиона рублей. Частные банки, кредитующие население по ставкам свыше 25% и демонстрирующие низкие значения норматива Н1, будут наращивать объемы ссуд медленнее остальных игроков. Активнее смогут увеличивать портфель госбанки и их «дочки»: источники фондирования у них дешевле, а запас по снижению маржи — больше. Так, единственные источники фондирования Сетелем Банка и Лето Банка — капитал и межбанковские кредиты от материнских структур (у первого — порядка 70% пассивов, у второго — 80%), обходящиеся им значительно дешевле рыночных источников привлечения. Благодаря этому эти банки могут наращивать объемы бизнеса даже при ставках ниже 25%.

Динамика рынка кредитов наличными и кредитов с использованием банковских карт составит 30–35% и 40–45% соответственно. Портфель POS-кредитов увеличится до конца текущего года на 12–15% с учетом высокого сезона, характерного для второго полугодия. В 2014 году замедление рынка продолжится: прогнозируемая стагнация экономики и дальнейшие ужесточения, проводимые регулятором (в том числе подготовка по переходу на Базель III), не позволят рынку необеспеченной розницы прибавить более 25%.

Поддерживать высокие темпы роста, не жертвуя при этом качеством портфеля, банкиры пытаются за счет повторного кредитования заемщиков, уже бравших кредит в банке и успешно его погасивших. Таким клиентам банки готовы предоставлять специальные условия кредитования по ставкам ниже рыночных, что в условиях повышенного давления на капитал дорогих ссуд даст этим банкам запас по Н1. Так, среди Топ-20 банков по объему кредитов без обеспечения доля необеспеченных потребительских кредитов, выданных клиентам, ранее уже имевшим кредит в банке (в течение последних двух лет), выросла в период с 1 июля 2012 года по 1 июля 2013-го в среднем на 10 п.п. По отдельным крупным участникам рынка доля таких кредитов в общем объеме достигает 50–60%.

Finversia-TV

Finversia-TV