Задачки по «физикам» A− A= A+

Ситуация в розничном сегменте показывает некоторые признаки улучшения — прогресс относительно обвала. Ренессанса придётся ждать долго.

Возвращение блудного вкладчика

Депозиты населения с начала года скромно, но приросли — на 3,1%. Что является очевидным прогрессом относительно ситуации годом ранее: за аналогичный период 2014-го приток вкладов показал отрицательное значение — минус 0,6%.

Завязка депозитной интриги произошла именно в I квартале 2014-го. Случилось то, что впоследствии стало принято называть «ухудшением геополитической обстановки»: был вскрыт первый пакет антироссийских санкций. Плюс (точнее в минус) сработала и «историческая память» о массовых зачистках в банковском секторе, ставших информационным хитом накануне. В итоге вынос депозитов из банков продолжался всё первое полугодие 2014-го. Причём, по оценкам экспертов, эти вклады лишь частично были переведены в другие банки либо переоформлены в другую валюту. Основная их часть ушла навсегда: в недвижимость, в покупку дорогой техники, в «матрацы».

Возвращение вкладчиков в банки произошло по принципу «да несчастье помогло» лишь во второй половине декабря 2014-го. Тогда, с одной стороны, резкая девальвация рубля и не менее резкое повышение Банком России ключевой ставки привели общественность в состояние шока. С другой стороны, вслед за увеличением индикативной ставки банки немедленно вздёрнули и ставки по депозитам (напомним, даже у «приличных» банков они доходили до 20%), вследствие чего рублёвые вклады стали весьма привлекательными.

Но в целом по итогам 2014-го негативные тенденции на рынке вкладов «перевесили» эйфорический декабрьский всплеск: совокупный прирост депозитной базы составил всего 9,4%, что на треть ниже уровня 2008-го, считавшегося до сих пор самым провальным (14,5%), и вдвое–втрое ниже темпов предыдущих лет, составлявших 20–30%.

А по мере постепенного понижения ключевой ставки депозитная активность начала сходить на нет. По статистике ЦБ видно: за январь 2015-го месячный прирост вкладов составил 4,2%, а в феврале, когда ставки начали возвращаться из заоблачных значений, динамика оказалась отрицательной — минус 1,3%. В марте и апреле вклады практически не прирастали — 0,1 и 0,2% соответственно.

То есть возвращение вкладчиков нельзя считать окончательным и бесповоротным. Пока, похоже, они пришли не «навеки поселиться», а как бы на разведку заглянули в дверь.

Крючок для депозита

Впрочем, величина ставки по депозитам — это вторичная мотивация вкладчика. Первичная — всё-таки факт наличия свободных ресурсов. С этим у населения становится всё более туго. По данным Росстата, падение реальных зарплат в июне составило 7,4% в годовом выражении. Профессиональные опросы выявляют, что всё большая доля личных доходов уходит на текущее потребление, часть граждан уже вынуждены отказывать себе не только в необязательных тратах, но и в необходимых расходах. Официальная статистика это подтверждает: падение розничного торгового оборота в мае составило 9,4%. Сберегать становится нечего.

Депозитная депрессия — это ощутимый удар по пассивной базе банков. В предыдущие годы доля частных вкладов в пассивах банков составляла примерно треть, плюс-минус. На начало 2015-го она опустилась до беспрецедентно низкого значения 23,9%. Замещать выпадающие пассивы банкам особо неоткуда: после закрытия западных рынков заимствования основным поставщиком привлечённых средств стал ЦБ, чьи ресурсы доступны далеко не всем.

Поэтому банки кровно заинтересованы в приросте депозитов. Некоторые из них, как видно из телевизионной рекламы, готовы плясать перед вкладчиками вприсядку, с гармошкой — акции, бонусы, подарки. Так, представитель одного из банков на встрече с журналистами, посвящённой итогам развития розницы, договорился примерно до следующего: «Говорят, что у нас запредельные ставки. И они действительно выше рыночных. Но мы их устанавливаем не потому, что нам деньги вкладчиков нужны, а потому, что мы любим своих клиентов».

Но, к счастью, не все банки согласны платить за прирост вкладов любую цену.

Во-первых, большинство из них выучили урок 2008 года. Тогда банки также устанавливали запредельные ставки по вкладам, чтобы удержать массово убегающих вкладчиков. А потом пришлось долго отрабатывать обслуживание этих дорогих депозитов. На сей раз банки открывали депозиты по очень высоким ставкам в основном на короткие сроки, три–шесть месяцев. К середине года срок действия многих таких заоблачных вкладов уже закончился.

Во-вторых, и это подтвердили ответы на нашу анкету, большинство банков сместили акцент депозитной политики. В качестве приманки для вкладчиков используют не столько размер ставок, сколько то, что называется клиентоориентированностью услуг. Так, если ещё совсем недавно опции дистанционного обслуживания предлагали лишь «продвинутые» институты, специализирующиеся на рознице, то сейчас на этом поле изощряются практически все.

Гражданский долг

На существующем экономическом фоне — девальвация рубля, манипуляции регулятора с ключевой ставкой, снижение доходов граждан и общее ощущение нестабильности — совершенно предсказуемо обвалилось и потребительское кредитование. Довольно массовая в последние пару–тройку предкризисных лет, относительно демократичная услуга одномоментно перестала быть доступной: ставки по кредитам взвились до небес.

Причём на последующие действия регулятора по смягчению денежно-кредитной политики банки реагировали с большим опозданием: тормозить в снижении собственных ставок по кредитам у них получается заметно хуже, нежели разгоняться. С 1 июля вступили в силу требования регулятора по предельно допустимому уровню кредитных ставок банков (нормы должны были начать действовать ещё с начала года, но в той вокзально-панической обстановке регулятор гуманно отложил закручивание гаек, позволил своим подопечным подзаработать). Вот какие ограничители установлены на III квартал: по автокредитам на новые машины — 21,8%, по потребкредитам с лимитом кредитования — 23,7–27,9% (в зависимости от лимита), по POS-кредитам — 31,6–48,6%, по нецелевым потребкредитам — 22,1–42,99% годовых. Недёшево получается.

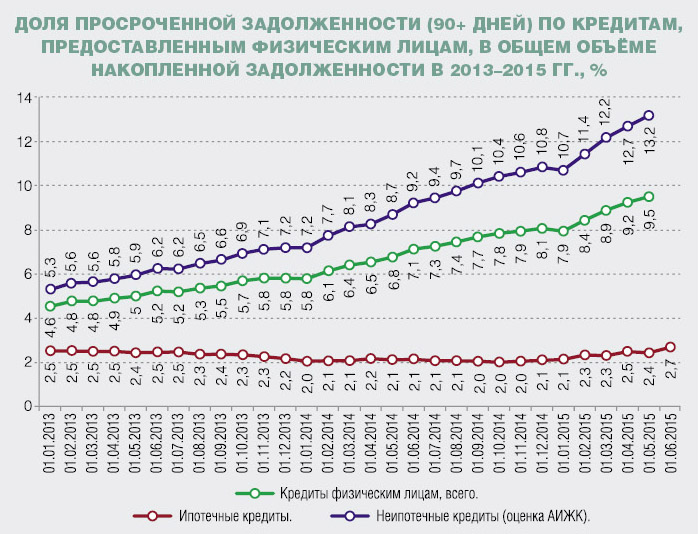

Но и здесь дело уже не только и не столько в величине ставок. Население по итогам последних лет оказалось закредитованным «под завязку». В результате иллюзии доступности и даже «нормы» перманентного кредитования с последующим перекредитованием многие граждане утратили чувство реальности в оценке собственной способности обслуживать займы. В банках и до кризиса начала расти просрочка по потребительским кредитам, а после резкого ухудшения финансовой среды доля «плохих» долгов рванула вверх реактивно. На начало июня по этому показателю уже «переплюнут» уровень 2008-го: 9,5% по сектору в целом, 13,2% — по неипотечным кредитам.

Банкам предстоит долго расхлёбывать самими же заваренную кашу: уж им-то прекрасно было известно, что эксплуатация инфантилизма граждан какое-то время работает на экономически стабильных отрезках, но демонстрирует эффект бомбы в кризисные периоды. По оценкам экспертов, пик кризиса «плохих» долгов ещё впереди. Но уже с начала года потребительское кредитование свернулось — сжались и спрос и предложение, участники процесса начали трезветь.

В итоге, по данным Банка России, за четыре месяца ткущего года потребительское кредитование сократилось на 4,5%, необеспеченное — на 6,5%. Во II квартале 2015-го, по оценкам НБКИ, на рынке розничного кредитования наметилась некая стабилизация: произошло торможение как темпов спада выдачи кредитов, так и роста просрочки. Прогресс, конечно, весьма относительный. Так, при сравнении «квартал к аналогичному кварталу 2014-го» количество кредитов на покупку потребительских товаров в годовом исчислении сократилось «всего» на 45,45% (в I квартале — 52,54%), в сегменте кредитных карт — 50,53% (57,70%), в автокредитовании — 35,34% (69,89%).

Свято место, как водится, пусто не осталось. На покидаемых банками позициях стали обосновываться МФО. По данным НБКИ, с начала года объём действующих микрозаймов вырос на 40% и составил 48,5 миллиарда рублей. Сумма сама по себе, в сравнении с объёмами банковского кредитования (почти 11 триллионов рублей), незначительная, но темп прироста выдачи микрозаймов впечатляющий. При действующих запредельных ставках по займам (сотни процентов!) платёжная дисциплина обслуживания долгов ожидаемо слабая: 20,27% займов — каждый пятый — обслуживаются с просрочкой.

Традиционно в привилегированном положении — ипотека, пользующаяся господдержкой. В этом сегменте тоже спад, но по принципу «лучший против худших ожиданий». За «эталон» ужастика взяты значения 2009 года, когда ипотечный рынок сократился в 3,5 раза. По сравнению с этой страшилкой темпы нынешнего падения — безусловный прогресс: с января по май сокращение составило «всего» 38% в количественном и 41% в денежном выражении относительно аналогичного периода прошлого года. А месячную динамику апреля и мая (сокращение соответственно на 50 и 45% против значений прошлого года) АИЖК расценивает как сигнал о том, что «низшая точка падения ипотечного рынка пройдена».

Перспективы ренессанса

Падение по всем сегментам, как видим, замедляется. Но в общем и целом пока спад. Выпадающие доходы от розницы (а это был один из самых жирных кусков прибыли) банкам пока компенсировать нечем.

Глава Банка России Эльвира НАБИУЛЛИНА, выступая в июне на Санкт-Петербургском банковском форуме, выразила надежду, что по итогам 2015 года прибыль банковского сектора «дотянет» до 100 миллиардов рублей (это против триллиона двумя–тремя годами раньше). Но, например, за I квартал года, по данным ЦБ, итоговая прибыль сектора, с учётом компенсации убытков первых двух месяцев, составила всего 6 миллиардов рублей. По прогнозу агентства RAEX («Эксперт РА), совокупный убыток банков по итогам 2015 года может составить 200 миллиардов рублей.

На том же питерском форуме первый зампред ЦБ Алексей СИМАНОВСКИЙ озвучил прогноз: при благоприятном развитии ситуации по итогам года возможен рост потребительского кредитования на 10–12%. Это он хватил, конечно…

По экспертным оценкам, возобновления розничного кредитования следует ожидать не раньше начала 2016 года, да и то темпами, не сопоставимыми с пиковыми значениями бума 2011–2012 годов.

Золотые времена розницы вернутся не скоро.

Марина ТАЛЬСКАЯ

Finversia-TV

Finversia-TV