В «прифронтовых» ожиданиях A− A= A+

Еще не кризис, но уже замедление: банковский сектор теряет темпы развития. В значительной степени потому, что его утягивает за собой падающее производство. До какой глубины может утянуть? Масла в огонь этих невесёлых размышлений подлили и решительные действия Банка России, в конце прошлого года отозвавшего увесистую пачку лицензий. На этом фоне совершенно естественно задаться вопросом: что будет с банковским сектором и экономикой в 2014 году? Это и стало темой обсуждения на встрече СМИ и представителей бизнеса, организованной аудиторско-консалтинговой группой «Градиент Альфа» накануне новогодних праздников.

Итак, насколько сильным окажется удар, который нанесёт банковскому сектору замедление экономики? По оценке председателя совета директоров АКГ «Градиент Альфа» Павла ГАГАРИНА, события будут развиваться по следующей схеме. Сначала снижение прибыли нефинансовых предприятий скажется на увеличении корпоративной задолженности перед банками. Когда проблемы реального сектора приведут к снижению зарплат и сокращениям персонала (следовательно — и к снижению реальных доходов населения), кризис платежей может затронуть и потребительский сектор.

Итак, насколько сильным окажется удар, который нанесёт банковскому сектору замедление экономики? По оценке председателя совета директоров АКГ «Градиент Альфа» Павла ГАГАРИНА, события будут развиваться по следующей схеме. Сначала снижение прибыли нефинансовых предприятий скажется на увеличении корпоративной задолженности перед банками. Когда проблемы реального сектора приведут к снижению зарплат и сокращениям персонала (следовательно — и к снижению реальных доходов населения), кризис платежей может затронуть и потребительский сектор.

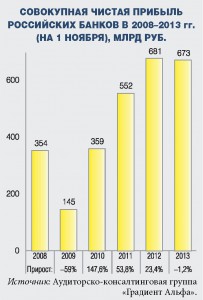

А это значит, что банковский сектор ждут непростые времена. Прибыль банков уже начала сокращаться: с ноября 2012 года по ноябрь 2013-го сокращение составило 1,2%. И в наступившем году негативная динамика, скорее всего, продолжится.

В этих «прифронтовых» ожиданиях решительные действия Банка России по «расчистке» банковского сектора едва не пошатнули равновесие системы в целом. Напомним, в середине декабря ЦБ в один день отозвал лицензии стразу у трёх крупных банков: Инвестбанка, Смоленского банка и Банка проектного финансирования. Чуть позже права на работу лишились ещё два банка (и ещё один — уже в наступившем году), но это были случаи уже не столь резонансные.

Отзыв банковской лицензии, конечно, «дело житейское». Но отличительной особенностью декабрьской «чистки» являлось то обстоятельство, что были «закрыты» крупнейшее игроки, входившие в том числе и в первую сотню. В результате создалось серьёзное напряжение на рынке межбанковского кредитования. Простых обывателей нервировали сообщениями о чёрных списках ЦБ, в которых якобы фигурируют тоже не самые последние банковские имена. Скорее всего, авторы подмётных чёрных списков и провокационных sms-рассылок преследовали совершенно чёткие шкурные интересы (вспомним, как во время кризиса 2008–2009 годов примерно такими же методами были «завалены» несколько значимых институтов Урала и Дальнего Востока). Однако откуда бы и из каких бы соображений ни сеялись сплетни, многие специалисты убеждены, что от масштабной банковской паники рынок тогда спасли только вскоре наступившие застолья.

Впрочем, общая статистика отзывов лицензий не свидетельствует о какой-то особой кровожадности нового руководства ЦБ: за весь 2013 год было отозвано 32 лицензии против 26 годом ранее. «Судя по количественным показателям, политику регулятора уместнее характеризовать как «дисциплинирование», а не как «ужесточение», а происходящее на этом рынке считать не «зачисткой», а санитарной вырубкой. То, что происходит сейчас, — эмоции. Отзывать больше не стали. Проводимая политика — избавление системы от нарушителей и неконкурентоспособных банков, которая будет идти на пользу банковской системе»», — считает бывший руководитель АСВ, а ныне — заведующий кафедрой «Регулирование финансово-кредитной деятельности» РАНХиГС при Президенте РФ Александр ТУРБАНОВ. «Темпы роста потребительского кредитования в 2012 году составили 36%, что перегрело рынок. Это вызвало беспокойство ЦБ, вынудив его принимать меры. В 2013 году удалось снизить прирост до 26%», — прокомментировал он мотивацию регулятора.

Тем не менее Павел ГАГАРИН не согласился с «адвокатскими» доводами коллеги. По его мнению, «при кажущейся жёсткости ЦБ имеет место тщательно просчитанная, многоходовая и многоцелевая политика». Тем более что основными бенефициарами происходящей «зачистки» становятся «незыблемые» государственные и квазигосударственные структуры». Так, по его данным, около 60% денег, выплаченных АСВ клиентам обанкротившихся «Первого экспресса» и «Мастер-банка», осталось на счетах «ВТБ24».

Тем не менее Павел ГАГАРИН не согласился с «адвокатскими» доводами коллеги. По его мнению, «при кажущейся жёсткости ЦБ имеет место тщательно просчитанная, многоходовая и многоцелевая политика». Тем более что основными бенефициарами происходящей «зачистки» становятся «незыблемые» государственные и квазигосударственные структуры». Так, по его данным, около 60% денег, выплаченных АСВ клиентам обанкротившихся «Первого экспресса» и «Мастер-банка», осталось на счетах «ВТБ24».

С тем, что доминирование госбанков создает угрозу развития конкурентной среды, согласились все. «В чём действительно проблема, так это в том, что первые две строчки всех рейтингов занимают два госбанка, и в отношении них действительно есть некий режим благоприятствования», — подтвердил Александр ТУРБАНОВ.

Директор Банковского института Высшей школы экономики Василий СОЛОДКОВ, оценивая проблему фондирования — по его мнению, одну из главных в предстоящем периоде, поделился своим взглядом на состояние конкуренции: «Юридически все банки в этом отношении равны, но по факту государственные и коммерческие структуры находятся в разных условиях. Самый дешёвый источник фондирования — аукционы репо. Чтобы взять на них деньги, необходимы залоги, а возможностей для обеспечения залогами у госбанков гораздо больше. Второй источник, очень дешёвые деньги — депозиты Минфина. Как правило, они тоже размещаются в госбанках. Третий — трансграничное межбанковское кредитование, под которое, учитывая рейтинги нашей банковской системы, попадают в основном крупные государственные финансовые организации. Остаются депозиты населения, но в России они являются отзывными, в любой момент могут быть возвращены вкладчику, а значит, стоимость их достаточно высока. Что касается средств юридических лиц, то их стратегия сейчас сводится к тому, чтобы не держать на банковских счетах много денег, поскольку в любой момент счёт могут заблокировать или отозвать лицензию у банка. Так что между частными и государственными банками идёт «тихая война». Частники лишены возможности фондирования, поэтому привлекают деньги населения, задирая ставки по депозитам. Госбанки отвечают, снижая кредитные ставки и рефинансируя ранее выданные кредиты. В результате маржа частных банков катастрофически снижается, их риски растут, а способность конкурировать с государственными монстрами падает».

В условиях описанной «тихой войны» участники дискуссии порекомендовали регулятору быть предельно аккуратным в проявлении своей принципиальности. «Проводимая регулятором политика — палка о двух концах. С одной стороны, это, конечно, избавление от «банков-помоек» и совсем уж явных нарушителей. Но бояться отзыва лицензии сейчас должны не только злостные нарушители банковского законодательства, но и добросовестные банки (например, обладающие интересными активами, развитой филиальной сетью, — это может являться лакомым куском). Доверие участников рынка — главный актив любого банка. И именно он сейчас страдает. В условиях замедления экономики провоцирование банковского кризиса может привести к кризису экономическому», — предостерёг Павел ГАГАРИН.

В условиях описанной «тихой войны» участники дискуссии порекомендовали регулятору быть предельно аккуратным в проявлении своей принципиальности. «Проводимая регулятором политика — палка о двух концах. С одной стороны, это, конечно, избавление от «банков-помоек» и совсем уж явных нарушителей. Но бояться отзыва лицензии сейчас должны не только злостные нарушители банковского законодательства, но и добросовестные банки (например, обладающие интересными активами, развитой филиальной сетью, — это может являться лакомым куском). Доверие участников рынка — главный актив любого банка. И именно он сейчас страдает. В условиях замедления экономики провоцирование банковского кризиса может привести к кризису экономическому», — предостерёг Павел ГАГАРИН.

Марина ТАЛЬСКАЯ

Finversia-TV

Finversia-TV