«Плохие» долги — в хорошие руки A− A= A+

Идею создания банка «плохих» долгов власти то хоронят, то реанимируют. После официального «воскрешения» в виде внесения в список антикризисных мер её опять по умолчанию забыли. В конце марта — вновь информация о поручениях премьера «подготовить вопрос», и вновь — тишина.

Насколько эта идея в принципе жизнеспособна? Как может работать такой механизм? И можно ли его запустить в современной России?

«Долговая яма»

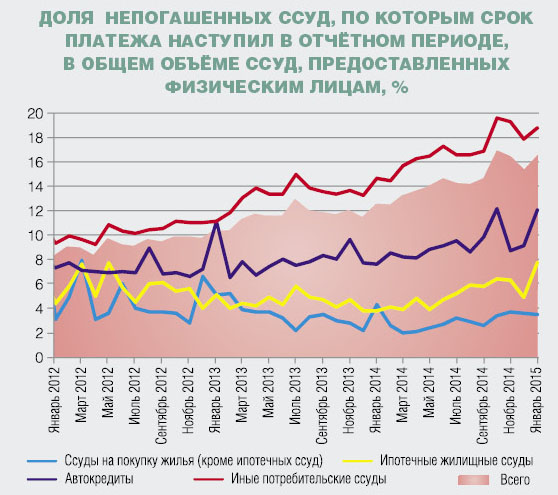

Если «от печки» — масштаб проблемы безнадёжных и полуживых кредитов внушает обоснованные опасения. По данным Банка России, за три месяца текущего года рост просрочки по кредитам нефинансовому сектору составил 18,9%. Её доля в кредитном портфеле банковского сектора — 5%. По альтернативным расчётам ЦМАКП, к началу марта эта доля составляла 11%, и к середине года у неё есть шанс увеличиться до 14–16,5%. По потребительским кредитам уже в январе этот показатель превысил 16%.

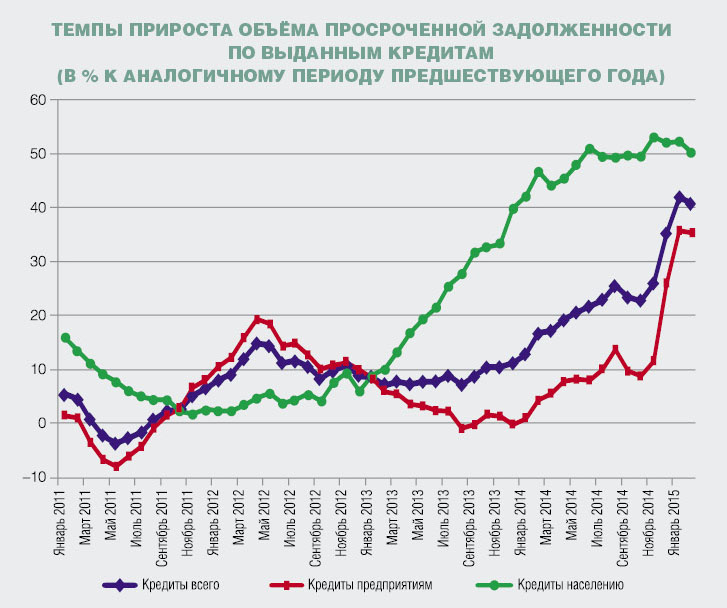

И, к сожалению, это ещё не «дно». Скорость «заражения» портфеля токсичными кредитами пока только набирает обороты. Так, по расчётам ЦМАКП, темпы роста объёма просроченной задолженности по банковскому сектору в целом на начало марта составили примерно 40% год к году, в том числе по кредитам предприятиям — примерно 35%, а если исключить тройку крупнейших госбанков, то примерно 50% по портфелю всего и 50% — по кредитам предприятиям. Для сравнения: до памятного декабрьского решения ЦБ поднять ключевую ставку до 17% годовых темпы роста по системе в целом составляли соответственно 26 и 12%, без учёта госбанков — 30 и 17%. Как видим, девальвация рубля и удорожание кредитов моментально и наглядно ухудшили платёжеспособность заёмщиков.

«Кризис «плохих» долгов — штука инерционная: если его раскрутить, быстро остановить не получится. Так было и в прошлый кризис. Только к началу 2010 года стабилизация пошла. Думаю, сейчас примерно год ситуация с точки зрения структуры портфеля будет ухудшаться. Некоторая стабилизация, если не возникнет дополнительных шоков, может проявиться не раньше середины IV квартала», — прогнозирует ведущий эксперт ЦМАКП Олег СОЛНЦЕВ.

С «перевариванием» «плохих» кредитов банки пока справляются самостоятельно — реструктуризации, пролонгации. По оценкам экспертов, реструктуризации в ближайшее время будут подлежать от 50 до 90% корпоративных кредитов. И вследствие этой процедуры качество каждого конкретного займа не улучшится: просто на время проблема будет «заметена под ковёр».

Отдать долги. На сторону

Но площадь этого маскировочного «ковра» тоже ограничена. В прошлый кризис 2008–2009 годов некоторым банкам её уже переставало хватать: «мусор» заваливал балансы, отвлекал слишком много сил на «заметание». Чтобы не метаться от «помойки» к «помойке» в режиме угорелой кошки, многие банки шли на радикальные меры: очищали баланс от «токсинов», передавая «мусорные» кредиты на сторону. Кто-то — в коллекторские агентства, кто-то создавал специальную управляющую компанию.

На нынешнем этапе отношения у банков с коллекторами выстроились несколько напряжённо. Банки недовольны тем, что «смежники» существенно снизили цены на покупаемые активы: по данным НАПКА, с 2,7% от суммы основного долга в 2013 году — до 1,55% в 2014-м. К тому же «пропускная способность» коллекторского бизнеса ограничена.

Поэтому идею создания специализированного банка «плохих» долгов, зафиксированную в январском антикризисном плане правительства, большинство банков восприняли с энтузиазмом: появится «пункт приёма», куда можно будет сдать балласт, освободив руки для нормальной текущей работы. Слово «банк» применительно к такой структуре употребляется очень условно. Понятно, что никаким чисто банковским нормативам такая всеобщая «помойка» соответствовать не может по определению. Как правило, такого рода структуры (а мировой опыт выявил их востребованность в кризисные периоды, сопровождающиеся острой «интоксикацией» банковской системы «плохими» долгами) были организованы в виде агентств. Либо для таких целей включались особые функции центральных банков.

Заведующий лабораторией финансовых исследований направления «Макроэкономика и финансы» Института экономической политики им. Е.Т. Гайдара Михаил ХРОМОВ поделился обобщающими данными. За 65 банковских кризисов в 56 странах в период с 1980 по 2009 год отдельные финансовые компании по управлению «плохими» активами создавались в 35 случаях. Из них в 24 случаях это были централизованные государственные компании, в 11 — частные.

В исследовании Сбербанка, проведённом в 2009 году, содержится описание некоторых моделей таких структур. Так, в 1981 году в Чили некоторые необслуживаемые кредиты выкупались центральным банком с обязательством последующего выкупа. Право управления активами сохранялось за банками, на долговую расписку начислялись проценты. Но регулятор отказался от выкупа «плохих» долгов у тех банков, чьё положение не улучшилось бы от продажи таких активов.

В 1991 году в Швеции были созданы специальные управляющие компании. Схема такова: проблемный банк разделялся на «хороший» и «плохой». Последний передавался в управляющую компанию, которая работала с проблемными активами до тех пор, пока на них не находился покупатель.

В 1994 году в Мексике все банки получили право продать часть «плохих» долгов в специализированный правительственный фонд, но при условии одновременной докапитализации за счёт акционеров: за каждый доллар капитала государство выкупало долгов на $2. Активы покупали по номинальной стоимости в обмен на десятилетнюю неторгуемую долговую расписку. Если в результате управления этими долгами всё же оставались убытки, 20–30% этих убытков должны были взять на себя банки, остальное — государство.

В 1997 году корпорация и фонд по управлению «плохими» активами были созданы в Корее, где масштаб токсичных активов принял катастрофические размеры (27% ВВП в 1998 году). По условиям, от половины необслуживаемых кредитов банки должны были избавиться самостоятельно. Другую половину выкупила корпорация за 36% от номинальной стоимости.

В 2000 году в Турции была создана компания по управлению «плохими» активами. Опыт получил название «Подход Стамбула». По условиям, центральный банк выкупал у банков «плохие» активы в обмен на реструктуризацию долгов заёмщикам.

В США в 2007–2008 годах действовала программа покупки проблемных активов TARP.

В Англии в 2009 году была запущена программа защиты активов, в рамках которой банки могли приобрести гарантию от убытков сверх установленной для разных классов активов «нормы».

Часть такого рода опытов эксперты оценивают как удачные, часть — как неудачные. Но тут вопрос принципа. Как видим, в патовых ситуациях государство в меру своих возможностей и представлений об эффективности тех или иных мер централизованно подключается к проблеме разгребания «плохих» долгов.

Врача вызывали?

У нас идею создания банка «плохих» долгов, впервые публично озвученную ещё в 2008 году, то воскрешают, то хоронят. Возможно, потому, что нет чёткого представления о том, какой именно уровень «плохих» долгов считать критическим, непосильным для банковской системы, а следовательно, разрушительным для неё.

Главное же, пока даже нет определённости в вопросе: а кого же в этой структуре будут «лечить» — банки или их должников? Судя по высказываниям банкиров, они пребывают в уверенности, будто механизм будет предназначен для них: сдал безнадёжные кредиты на каких-то условиях, расчистил баланс — вздохнул свободно, работаешь дальше. Но вот, например, заместитель министра финансов РФ Алексей МОИСЕЕВ заявил журналистам следующее: «Эта мера не направлена на капитализацию банков, она направлена на решение проблем предприятий. Это не классический банк «плохих» активов, при помощи которых капитализируют банки. Это будет связано с предотвращением банкротства крупных предприятий, у которых могут оказаться проблемы» (цитата ИТАР-ТАСС).

Особо скептически настроенные эксперты убеждены, что речь даже не обо всех более или менее крупных предприятиях, а об особо отличившихся заёмщиках типа «Мечела», изрядно подпортившего балансы тройке ведущих госбанков.

Если цель властей действительно состоит в том, чтобы помочь отдельным банкам справиться с ущербом от отдельных должников, то создавать специализированную структуру не стоит. Если же идея более глобальная — реструктуризация бизнеса проблемных заёмщиков, то совершенно непонятно, какой отдельно взятый институт в состоянии с этим справиться. В качестве исполнителя на роль потенциального «мусорщика» назывались ВЭБ и АСВ. Госкорпорации энтузиазма по поводу оказываемой чести не выразили.

Банкам же, судя по всему, придётся помогать себе самим. В кризис 2008–2009 годов у них это получилось. Нынешний кризис расценивают как более суровый, но банки с токсичными активами пока справляются. Правда, в ущерб прибыли, которую «съедают» резервы: за январь–февраль текущего года убытки системы ЦБ оценивает в 23,6 и 35,8 миллиарда соответственно.

Минусы покрываются за счёт капитала, достаточность которого снижается: показатель Н.0 за два месяца текущего года снизился, по данным ЦБ, с 12,5 до 12,2% (нижний порог — 10%). Известен опыт регулятора Японии, который в критической ситуации, наплевав на все базельские рекомендации, снизил норматив достаточности с 8 до 2%. Но подобная решительность со стороны российского ЦБ представляется сомнительной.

И если темпы роста просрочки продолжатся по сформировавшейся траектории, то, по расчётам ЦМАКП, самостоятельно не смогут решить проблемы с капиталом свыше 200 банков в 2015 году и 160 — в 2016-м. Вопрос в том, хватит ли выделяемого государством триллиона рублей, чтобы эти «дыры» закрыть. Часть экспертов полагает, что хватит, другая часть — что сумму господдержки нужно как минимум удвоить. Скептики язвительно напоминают, что эти деньги «вообще не про банки»: они предназначены для поддержания выдачи кредитов промышленности.

Марина ТАЛЬСКАЯ

Finversia-TV

Finversia-TV